Mysteel:建筑原材料周报(10.30-11.3)

核心观点

基本面情况

上周建材价格呈现上涨,其中全国螺纹钢均价周环比上涨70元/吨至3925元/吨的水平。金融盘面上,螺纹2401合约创下阶段性新高,市场看涨情绪普遍,盘面演绎预期交易。宏观层面,自七月政治局会议召开,市场预期出现改善,随着政策的逐步落地,当前已经进入高频与宏观数据验证期,10月的PMI数据有部分季节性扰动,受双节放假影响,多数分项出现回落,其中生产端回落相对明显,产成品库存小幅增加,比较有亮点的是,中小企业生产经营活动预期出现改善,建筑业分项虽有回落,但保持在景气区间,从公布的社融数据来看,9月整体高于预期,新增人民币贷款越2.5万亿,政府债券增量为0.98万亿,多为债务置换需求,18日统计局公布了9月一揽子经济数据,我们看到一些积极线索,必需消费品及失业率数据持续改善,说明居民端收入和支出双双增加,这是经济活动的压舱石,相关高新技术投资分项依旧保持高增速,而整体投资数据作为利润与企业家预期的滞后项,不必过于悲观。但不可否认的是,本轮房地产市场出清负面影响仍在,黑色系在整体大宗里表现偏弱,我们可以看到建材供需两端在三季度后持续走弱,上涨多因预期而起,但终将照进现实。超出预期的是,公布的万亿国债将明显提振市场风险偏好,市场短期上涨概率偏大。

从各资产价格来看,市场对复苏的定价并不一致,债券市场短端利率先于长短利率企稳,商品市场自6月以来持续回稳,但近期出现集体回落,被视为经济晴雨表的权益市场自政策底后正走向市场底。综上,预计本周建筑钢材市场高位盘整运行。

建筑业方面

核心观点:上周建材消费环比增幅1%,近两周需求表现平稳在7月以来的相对高位水平,北部、西南受天气不佳略有负面影响,预期本周环比变化不大。

上周全国水泥出库量625.8万吨,环比上升3.3%,年同比下降29.6%;基建水泥直供量247万吨,环比上升3.78%,年同比下降7.14%。

上周全国砂石矿山厂和加工厂样本企业发货量为1875.65万吨,环比上升4.52%;产线开机率为70.3%,环比上升0.19个百分点;测算产能利用率为45.03%,环比上升1.95个百分点。

10月30日,中指研究院发布报告指,该院监测的28个重点城市,10月楼市成交面积同比跌18.94%、环比下跌5.7%,各线城市成交同、环比均下滑。

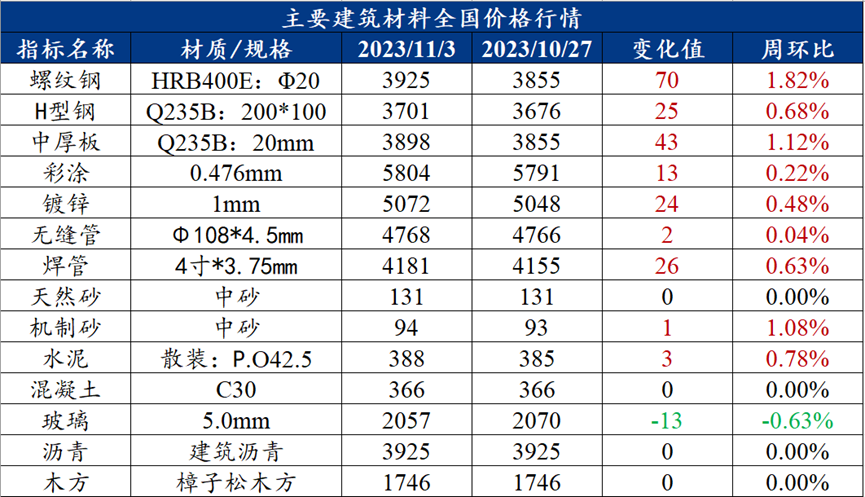

一、建筑材料价格行情

二、建筑材料行情分析

(一)钢材

1. 建筑钢材

核心观点:上周螺纹钢价格延续反弹,预计本周螺纹钢价格高位盘整运行

上周螺纹钢复盘分析

上周螺纹钢价格延续反弹,全国螺纹钢均价周环比上涨70元/吨,其中华东、华中地区涨幅居前,华北、西南地区涨幅次之。具体来看,本周一,在期螺拉涨带动下,投机盘及刚需双双入场,全国成交当日达19.05万吨;周二,市场缩量,但多数资源仍有小幅抬价;周三,市场延续涨势,大厂资源涨幅高于小厂;周四周五,在本网基本面数据提振下,商家挺价意愿较强,盘面偏强运行,周五市场出现惜售情绪。

供应方面,上周小样本螺纹产量为262.28万吨,环比增1.51万吨,供需双双回升。分区域来看,除华北、西北,其余区域供应均有增产;分省份来看,降产省份主要有黑龙江、江苏、河南等,增产省份主要有江西、辽宁、湖南、四川等。

库存方面,螺纹钢社会库存427.09万吨,环比减少5.96%,库存小幅回落。当前市场刚性需求尚可,市场情绪有所修复,预计库存或将维持去化。从三大区域来看,华东、南方和北方环比上周分别去化14.29万吨、8.54万吨和2.63万吨;从七大区域来看,除西北,其余区域均有不同程度去库。其中去库明显城市有杭州、福州、武汉、上海等,累库城市集中于北方区域。

需求方面,螺纹表观需求297.89万吨,环比增加1.82万吨,其中华东及南方区域成交回升明显。需求恢复到正常水平,但不及去年同期。气温方面,影响我国的冷空气势力较前期增强。

本周展望

虽然近期钢价明显上扬,但伴随北方天气因素影响程度加大,出库和需求表现将逐渐减弱。在华东和南方无增量需求的前提下,去库幅度逐步收窄,表观消费水平逐步降低,其中螺纹钢300万吨的周消费水平或将难以触碰,北方天气影响去库和需求初步显现,后期将逐步加强。

此外,目前虽有宏观刺激市场信心,但反馈到需求上仍需时日,供需矛盾仍在逐步累积。综上,预计本周螺纹价格高位盘整运行为主。

2. 中厚板

核心观点:上周中厚板价格小幅上涨,预计本周中厚板价格窄幅震荡运行

上周中厚板复盘分析

上周中厚板价格小幅上涨,全国中厚板均价3898元/吨,周环比上涨43元/吨,整体成交情况尚可。

供应方面,上周全国中厚板产量为141.63万吨,周环比减少1.94万吨。钢厂亏损叠加环保限产影响,钢厂生产积极性转弱,检修产线增多,产量延续小幅下降。

需求方面,上周全国中厚板消费量为143.78万吨,周环比减少2.33万吨。宏观利好政策明显提振了市场信心,商家补库需求及投机需求增多,加之赶工需求和钢价上涨后带来的终端备货需求,带动了成交小幅回暖。

库存方面,上周全国中厚板库存总量为208.54万吨,周环比减少2.15万吨。其中华北、华东区域减量最多。

本周展望

上周整周在盘面拉涨的带动下,市场心态稍有好转,且随着华南区域部分钢厂中厚板产线检修停产,后续新资源到货量将有所下降,多数商家中厚板报价跟随逐步上探,且在上涨行情下,全周市场成交稍有好转。综合来看,在宏观持续发力、原料成本维持韧性的背景下,预计本周中厚板现货价格震荡偏强运行。

(二)其他建材

1. 水泥

周度观点:上周水泥价格偏强运行,预计本周水泥价格或偏弱运行

上周水泥复盘分析

上周全国水泥价格偏强运行。

供应方面,上周全国水泥熟料产能利用率69.35%,环比上升3.28个百分点。其中华东地区产能利用率环比上升4.13个百分点,华东福建、江苏、安徽熟料企业10月停窑计划执行完毕,开窑生产,因此产能利用率环比有所上升。华中地区产能利用率环比上升0.05个百分点,华中河南等地区水泥企业10月库满停窑,因此产能利用率环比有所上升。西南地区产能利用率环比上升5.17个百分点,川渝水泥涨价后,当地熟料窑线重新点火生产,产能利用率环比有所上升。

库存方面,上周全国水泥熟料库容比71.59%,环比下降0.07个百分点。其中华东地区熟料库存环比下降0.02个百分点,近期华东地区安徽、江苏等地熟料企业停窑检修,以消耗库存为主,因此熟料库存小幅下降。华南地区熟料库存环比下降3.26个百分点,两广水泥价格推涨,下游贸易商囤货,因此熟料库存小幅下降。西南地区熟料库存环比下降0.82个百分点,云南水泥价格推涨,执行4季度停窑计划,因此库存小幅下降。

需求方面,上周全国水泥出库量625.8万吨,环比上升3.3%,年同比下降29.6%。分区域来看,南方目前天气较好,基建持续发力托底内需,大型工程稳步施工甚至局部出现小赶工现象;北方部分市场受环保管控等因素影响,运输不便,水泥用量逐步下降。因北方整体需求不及南方,故整体来看,上期水泥出库量略有上升。

本周展望

总体来看,各地区水泥出库量增速放缓。从数据来看,随着南方进入施工旺季,项目进度持续向好,甚至局部出现小赶工,带动需求回补;北方11月便陆续开始供暖,工地进度有所放缓,需求略有收窄。后期,各地重点工程步入收尾阶段,预计本周水泥出库量稳中下降,因此水泥价格或偏弱运行。

2. 混凝土

周度观点:上周混凝土价格以稳为主,预计本周价格偏强运行

上周混凝土复盘分析

上周混凝土价格以稳为主。

供应方面,上周混凝土产能利用率为11.96%,环比提升0.16个百分点,同比下降4.77个百分点,发运量239.6万方,环比提升1.37%,混凝土发运量增幅收窄,国内天气情况持续较好,多数区域继续保持上升趋势。

发运方面,上周华东地区发运量环比提升1.69%。华东各省市近期工程进度比较稳定,发运量整体小幅提升,大型企业供应量有所支撑。浙江市场陆续恢复至9月水平,部分企业增量来完成年度任务指标。安徽市场主要仍以产业园、厂房等市政项目为支撑。福建工程项目进度一般,搅拌站方量普遍比较稳定,方量变化不大,目前回款进度较上周放缓,4成左右,混凝土企业计划元旦前回款到5成左右。

华南地区发运量环比提升4.9%。广东发运量小幅提升1.5%。项目进度比较稳定,近期水泥等原材料价格有上涨,混凝土价格难有提升,对于一些项目供应后期陆续会有所限制,目前专注于回款的企业偏多,上周回款稍有好转,在4-5成。

华北地区发运量环比下降5.3%。26日起,京津冀部分地区陆续启动重污染天气预警,北京非引领型混凝土企业停产,部分项目停工。市政类地铁高速桥梁可以施工,常规类项目有一定的影响。河北环保预警陆续开始后,部分工地停工,石家庄区域供应影响较大,下降30%左右。山西环保预警开始,项目影响比较明显,部分市政类项目完工后,用量有所减少,当地还是以房建项目支撑比较多。

本周展望

综合来看,根据目前市场的反馈来看,部分北方区域仍有一定的赶工情况,但整体节奏不快。近期多地天气情况良好,一定程度上支持了很多项目的正常进行,但由于资金情况仍然较为紧张,多数区域工程进度提升比例不大。目前多区域混凝土原材料价格出现上涨,但混凝土价格上涨难度较大,利润空间继续被压缩后,企业供应心态或继续有所下降,短时间内混凝土产能利用率或继续维持小幅增长,预计本周混凝土价格偏强运行。

(三)建筑行业动态热点信息一览

建筑业

11月2日,中国人民银行党委、国家外汇局党组召开扩大会议指出要因城施策指导城市政府精准实施差别化住房信贷政策,更好支持刚性和改善性住房需求,有效满足房地产企业合理融资需求,支持“平急两用”公共基础设施、城中村改造和保障性住房建设“三大工程”,加大住房租赁金融支持力度,促进房地产市场健康平稳发展。

11月1日,住建部披露最新数据,2023年全国计划新开工改造城镇老旧小区5.3万个、涉及居民865万户。根据各地上报数据,1-9月份,全国新开工改造城镇老旧小区5.13万个、惠及居民851万户,按小区数计开工率97%。

10月30日,国家能源局发展规划司副司长董万成在能源局例行新闻发布会上介绍,今年前8个月,全国在建和年内拟开工能源重点项目完成投资额近1.5万亿元,投资完成率较去年同期高出5.5个百分点。

如需建筑材料周报详细版,欢迎各位行业伙伴随时联系或添加我们的企业微信。感谢阅读!

24小时热点