Mysteel:限产≠钢价“起飞”——基于库存周期与地产相关性对黑色产业的新思考

【前言】

通过2011年至今年的黑色金属冶炼及压延加工业的黑色商品库存(下称黑色库存)和房地产周期数据进行相关性分析,可以看出中国黑色商品的库存周期的变化同地产相关数据走势变化基本一致:尤其2013,2016和2021年的地产走势关键拐点与黑色库存周期和价格变化上一致。而2021年以来的房地产下行周期对中国黑色商品的库存产生了深刻的影响:黑色商品库存水平普遍下降(低库存并不代表高需求),淡旺季特征相对减弱。同时,数据显示房地产这一轮下行周期仍在磨底阶段,黑色库存周期特征也呈现弱势。

在经历上一个较长跨度的下行周期后,新一轮的库存补库的力度和价格反弹的高度仍处于谷底。基于当前房地产的新常态,黑色产业产能过剩问题不言而喻,通过供给侧结构性改革以适配当前国内经济需求环境。因此,在2021年开始的房地产下行周期的同时,供给侧结构性改革亦相应配合,有效调控黑色市场供需关系。虽然今年粗钢限产启动较晚,市场众说纷纭;但从周期上看对供给侧进行适当调控仍有必要。粗钢限产应被看作让供需平衡的政策调节机制:地产走势下行阶段,或不应将限产落地直接与钢价“弹射起飞”划等号。

【正文】

一、黑色产业库存的周期特征

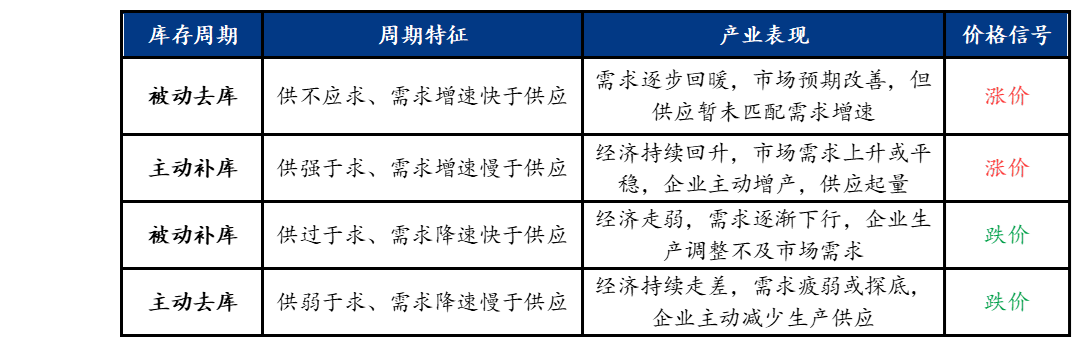

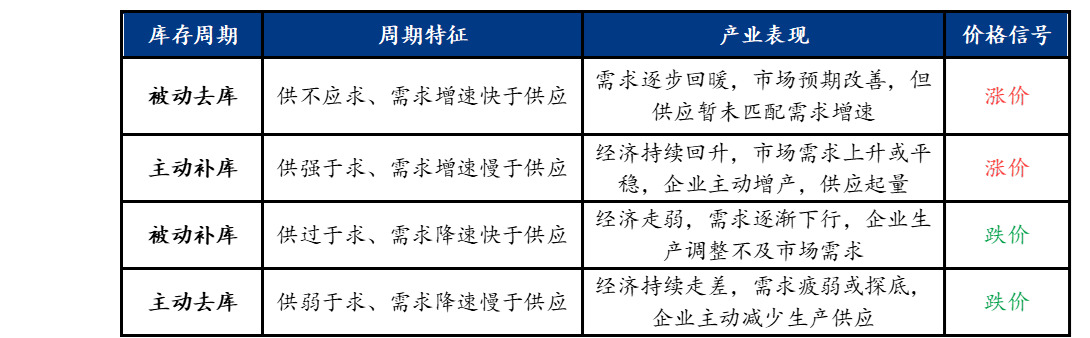

1.被动去库:被动去库往往对应一个新周期的开始,即复苏阶段。该周期主要体现为需求开始回暖下生产供应不及需求回升,该阶段是价格趋势出现上涨拐点比较明显的特征信号。在黑色产业中,通常对应该品种下游需求起量或在预期带动下市场情绪改善。由于被动去库阶段仍在供应端处于低位或增速不及需求,因此同时也伴随价格拐点的出现,例如今年七月焦炭结束连续十轮提降并开启提涨周期。

2.主动补库:主动补库周期通常对应一个周期的过热阶段,该阶段供应增量较为明显,或表现为供需双增。市场需求仍具备上升动力或经济仍处于上行期,阶段后期表现为冲顶阶段或高原期。由于需求仍比较火热,价格通常持续上涨,企业利润改善明显,导致生产不断起量,库存开始补库。

3.被动补库:被动补库周期与被动去库周期都是由于供需一方传导滞后导致,黑色产业中经常提及的下游向上游传导的价格“负反馈”在此阶段酝酿。主动补库阶段的供应产品不断向下游传导,当需求增长停滞或出现下降,供过于求导致价格出现跌价信号,终端先经历被动补库阶段并向上游传导,开始引发“负反馈”风险。

4.主动去库:主动去库阶段面临着周期中的衰退现象,往往出现所谓的“供需双弱”,由于此时生产企业正值经历由下游传导的“负反馈”,亏损压力下不断减产以达到去库存目的,供应降速大于需求。此阶段供应、需求和价格三者均为下降状态,同时在下一周期开始前调整供需关系以趋于新平衡,因此在下一个周期、被动去库存确定前或经历周期性不明显的底部震荡特征。

二、黑色金属产业库存周期的回顾与展望

根据以上对于库存周期的划分,本文选取黑色金属冶炼和压延加工业库存同比与其PPI指数同比判断其库存周期,应注意从宏观角度,黑色金属产业的供应、需求以及库存并非某一品种或狭义概念。通常从被动去库-主动补库-被动补库-主动去库被视为一个完整的库存周期。

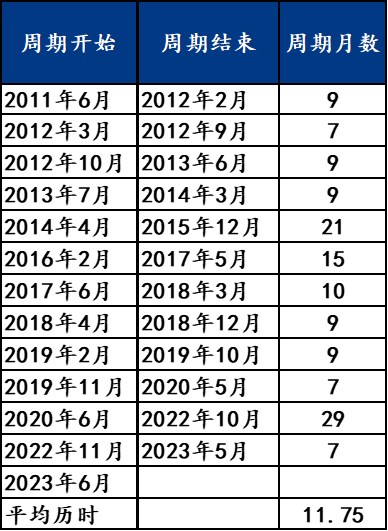

从2011年6月至今年2023年6月的十二年里,黑色金属冶炼压延加工共经历了12轮比较完整的库存周期,周期平均月数约为11.75个月。但在12轮周期中有5轮周期月数为9个月,有3轮周期月数为7个月,长度为7-10个月的库存周期占比为75%,因此对于黑色金属冶炼压延加工产业的库存周期而言,时间长度大致为三个季度。

而少数周期较为特殊,例如2014年至2015年:2014年我国出口钢材同比增长50.5%,占我国粗钢总产量的10.2%。生产成本大幅降低,铁矿石、煤炭等大宗原材料价格降幅大于钢材价格。但钢材产量过剩问题凸显,供过于求下经历较长的去库阶段。同样,在2020年至2022年期间,疫情中我国经济复苏快于海外、房地产行业公开债务违约(地产暴雷)等重要事件对黑色金属冶炼压延加工产业产生较为重大的影响,导致库存周期无法自身传导调节,再平衡的时间跨度明显延长。

在经历29个月的库存周期后,上一次周期为2022年11月至今年5月,历时7个月再次回归常见跨度。今年6月,黑色金属冶炼压延加工产业周期出现结束主动去库,出现明显被动去库阶段周期特征,或将开启新一轮库存周期。按照往年较为常见的周期跨度,预计本轮库存周期或为7-9个月,于今年12月至明年2月附近结束。

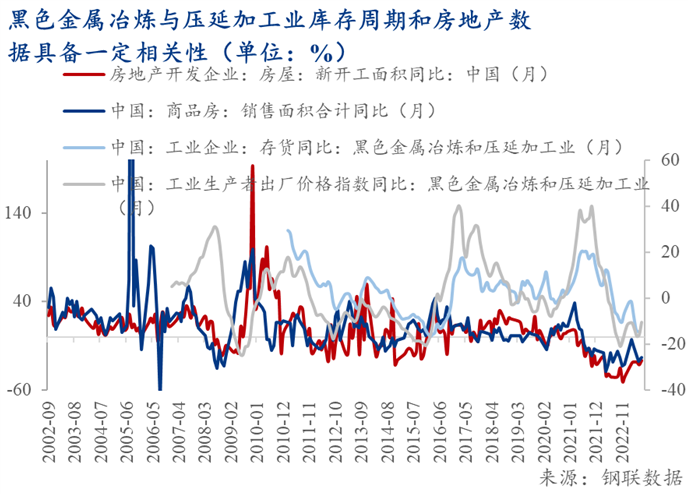

三、黑色金属库存周期与地产走势相关性分析

国内经济中房地产处于核心地位,尤其黑色金属冶炼与压延加工产业的库存周期与其相关度较高。如果房地产行业处于相对较好的上行阶段,房地产新开工和商品房销售等指标上升,一定程度上拉动市场需求增加,此时黑色库存与PPI指数同比走势处于趋势性上升阶段。

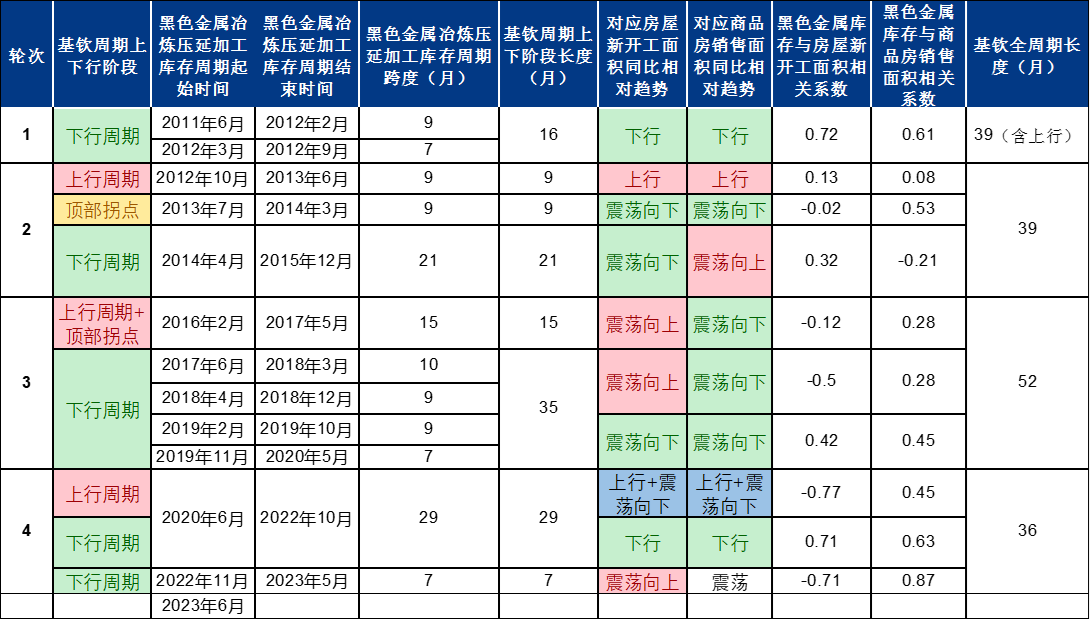

从图中可以看出,黑色金属冶炼与压延加工业库存周期和房地产相关数据具备一定程度上的共振走势,而且呈现较为明显的基钦周期。(基钦周期也称作短波周期,基钦根据美国和英国1890年到1922年的利率、物价、生产和就业等统计资料从厂商生产过多时就会形成存货、从而减少生产的现象出发,把这种2-4年的短期调整称为“存货”周期,在40个月中出现了有规则的上下波动发现了这种短周期。)因为黑色金属的库存周期颗粒度较小,通常基钦周期包含多个黑色金属的库存周期,因此结合两个“大小”周期,将基钦周期与黑色金属冶炼与压延加工业库存周期和房地产相关数据上下行走势进行对比汇总,整理表格如下:

经测算,从2009年至今黑色金属冶炼和压延加工产业大致经历了四轮基钦周期,其中有三轮接近40个月,而2016年至2020年前后的一轮周期跨度较长历经52个月,这一轮下行周期明显延长并且长期处于震荡过程。

从最近的一轮基钦周期上看,2021年7月开始黑色跟随房地产共同进入下行阶段,且相关系数明显升高,而时间节点正是房地产开始公开债务违约。房地产对黑色产业的下行影响明显,从2016年至今年商品房销售面积与黑色金属冶炼和压延加工库存周期的相关系数上看,呈现相关度逐阶段走高的趋势。尤其在最近的黑色金属库存周期上,两者相关系数高达0.87,再次证明房地产对黑色金属库存的拖累,同时解释了今年黑色库存整体较往年偏低的原因。在房地产当前仍在磨底的阶段来看,需要更为强劲的房地产利好政策出台,来带动整个黑色行业的库存周期开启上行阶段。

在经历上一个较长跨度的下行周期后,新一轮的库存补库的力度和价格反弹的高度仍处于谷底。基于当前房地产的新常态,黑色产业产能过剩问题不言而喻,通过供给侧结构性改革以适配当前国内经济需求环境:从2021年开始,国家发展改革委 工业和信息化部就钢铁去产能“回头看”、粗钢产量压减等工作进行研究部署。因此,在2021年开始的房地产下行周期的同时,供给侧结构性改革亦相应配合,有效调控黑色市场供需关系。虽然今年市场上对粗钢限产众说纷纭,但从目前周期上看对供给侧进行适当调控仍有必要。同时也应注意,粗钢限产更应被看作让供需平衡、价格回归合理估值的调节剂,而并非一味的与钢价“弹射起飞”划等号。

24小时热点