紧缩周期终结,开始超配黄金 —— 资产配置周度报告0402

摘要

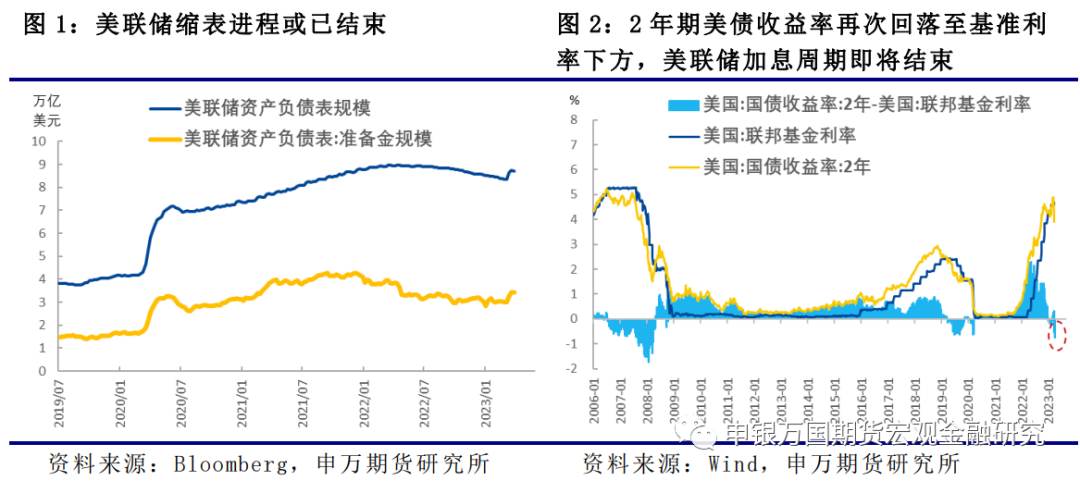

美联储货币政策紧缩的周期将终结:3月份市场波动较大,欧美银行业危机带来的不确定性明显上升,这种不确定性也对政策带来较大影响。去年美联储加息和缩表,对金融市场和宏观经济影响都很大。但是现在为了应对美国银行业危机,美联储通过多种货币政策工具提供流动性,美联储缩表的进程很可能已经结束。而随着2年期美债收益率再次回落至基准利率下方,美联储加息的周期可能也将结束。因此,硅谷银行事件的发生很可能是本轮美联储货币政策紧缩周期(加息+缩表)终结的标志。

黄金牛市或已开启:美联储货币政策的转向,美债收益率曲线从深度倒挂的状态扭转,可能是黄金牛市开启的信号。过往历史上,当美债收益率曲线从倒挂之后变陡峭,一般都对应着黄金持续的上涨。美国银行业的危机如何演化,涉及到储户、银行、监管机构、金融市场和国会等多方的博弈,不确定性很大。但是对于黄金来说,美联储货币政策转向已经是利好信号,如果银行业危机继续发酵,对黄金同样是利多。所以,黄金的牛市可能已经开启。

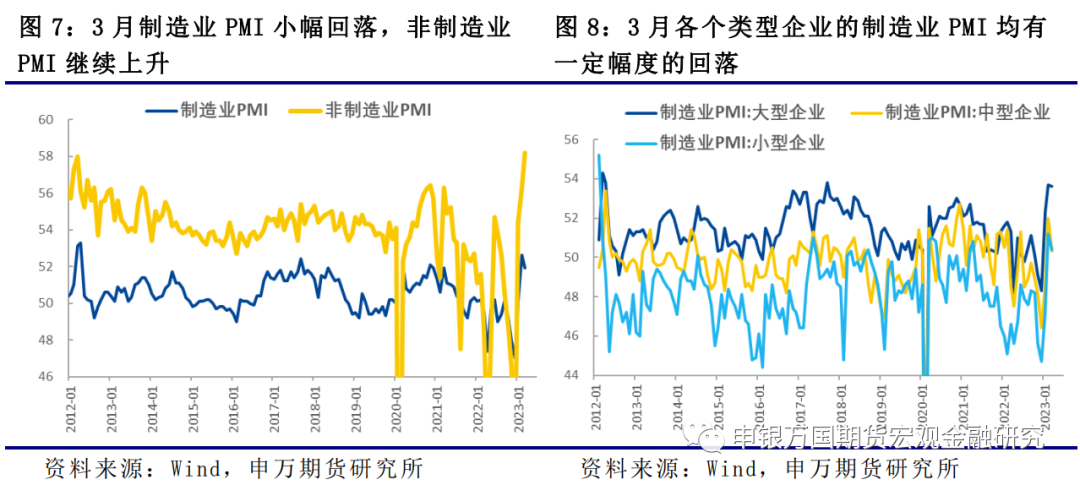

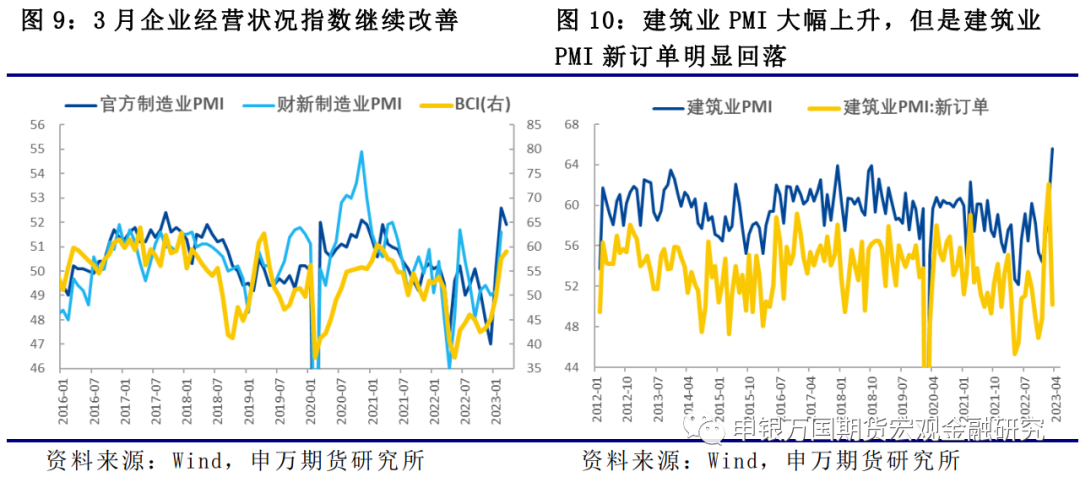

3月国内PMI显示经济景气度延续:3月制造业PMI小幅回落,主要是受上月高基数等因素影响,但景气水平仍为近两年次高点。在统计局调查的21个制造业行业中,有13个行业PMI高于上月。制造业PMI的各个分项指标较上月普遍略有回落,数值的绝对水平仍然较高。3月非制造业PMI为58.2%,比上个月上升1.9个百分点,达到了10年来的高点。随着各地促消费等政策措施显效发力,服务业恢复发展动力有所增强。分行业来看,零售、铁路运输、道路运输、航空运输、租赁及商务服务等行业商务活动指数高于60.0%, 表明近期居民消费和商旅出行意愿增强,相关行业市场活跃度较快回升。建筑业在加速扩张。随着气候转暖各地工程施工进度加快推进,建筑业生产活动扩张加快。

资产配置超配黄金:我们的资产配置基准指数中,股票指数、债券指数与商品指数的配置比例为40%、40%与20%。其中股票指数基准由沪深300指数和中证500指数构成(权重各占50%),债券为中债-国债总财富(7-10年)指数,大宗商品指数的基准为螺纹钢、铜、黄金和原油(权重各占商品部分的25%)。3月份资产配置将股票权重下调至30%,商品权重下调至10%,债券权重上调至60%。从4月份开始,资产配置的调整如下:股票权重下调至20%,债券权重维持在60%,大宗商品只配置黄金,黄金占整体的配置比例为20%。

风险提示:地产销售超预期;美国经济衰退超预期。

正文

01

美联储货币政策收紧的周期将终结

3月份市场波动较大,欧美银行业危机带来的不确定性明显上升,这种不确定性也对政策带来较大影响。去年美联储加息和缩表,对金融市场和宏观经济影响都很大。但是现在为了应对美国银行业危机,美联储通过多种货币政策工具提供流动性,美联储缩表的进程很可能已经结束。而随着2年期美债收益率再次回落至基准利率下方,美联储加息的周期可能也将结束。因此,硅谷银行事件的发生很可能是本轮美联储货币政策紧缩周期(加息+缩表)终结的标志。

02

3月PMI数据显示国内经济景气度较高

3月制造业PMI小幅回落,主要是受上月高基数等因素影响,但景气水平仍为近两年次高点。在统计局调查的21个制造业行业中,有13个行业PMI高于上月。制造业PMI的各个分项指标较上月普遍略有回落,数值的绝对水平仍然较高。其中生产和需求两端继续扩张,分行业看,3月份非金属矿物制品、通用设备、专用设备和汽车行业的新订单和生产都上升到57%以上的水平。企业的采购意愿较强,3月制造业PMI采购量指数为53.5%,是过去2年来的最高点。制造业企业的预期保持稳定,3月制造业企业的生产经营活动预期为55.%,继续位于高景气区间。从行业来看,专业设备、铁路船舶航空航天设备、电器机械器材等行业位于60%以上高景气区间,反映了这些行业的企业对发展前景的乐观。

03

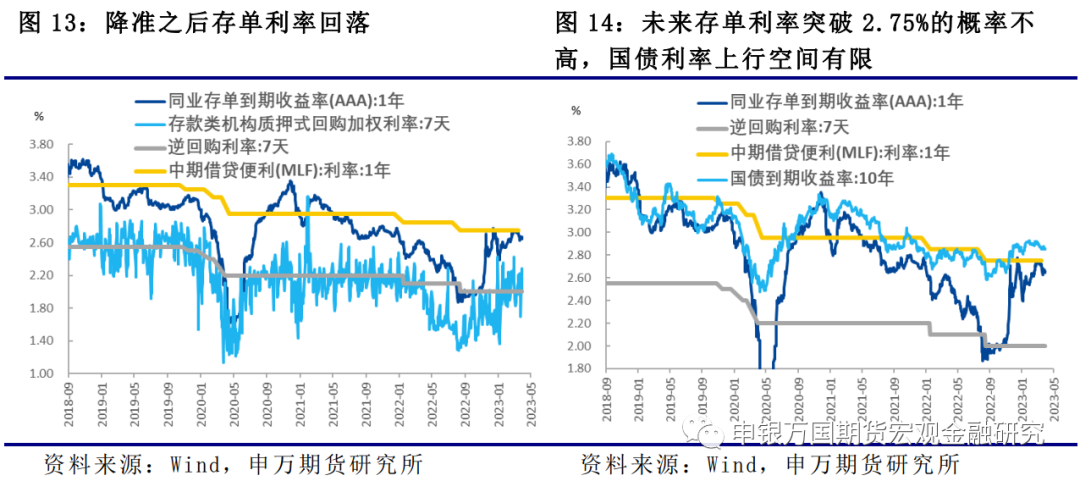

央行降准之后存单利率回落

3月27日降准0.25个百分点开始执行。近期同业存单利率就出现了小幅的回落,显示资金面已经开始有一些偏松的迹象。从中期来看,1年期存单利率突破1年期MLF利率(2.75%)的可能性迹象降低。而资金利率改善,也意味着国债利率的上行空间有限。

04

资产配置超配黄金

我们的资产配置基准指数中,股票指数、债券指数与商品指数的配置比例为40%、40%与20%。其中股票指数基准由沪深300指数和中证500指数构成(权重各占50%),债券为中债-国债总财富(7-10年)指数,大宗商品指数的基准为螺纹钢、铜、黄金和原油(权重各占商品部分的25%)。3月份资产配置将股票权重下调至30%,商品权重下调至10%,债券权重上调至60%。从4月份开始,资产配置的调整如下:股票权重下调至20%,债券权重维持在60%,大宗商品只配置黄金,黄金占整体的配置比例为20%。

05

风险提示

1、地产销售超预期;

24小时热点