【年报】铜:守株待兔

观点概述:

2024 Annual Report

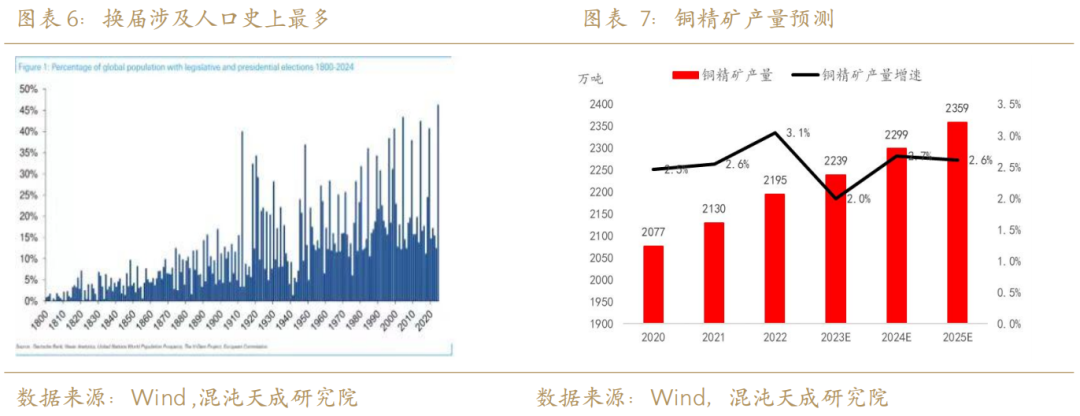

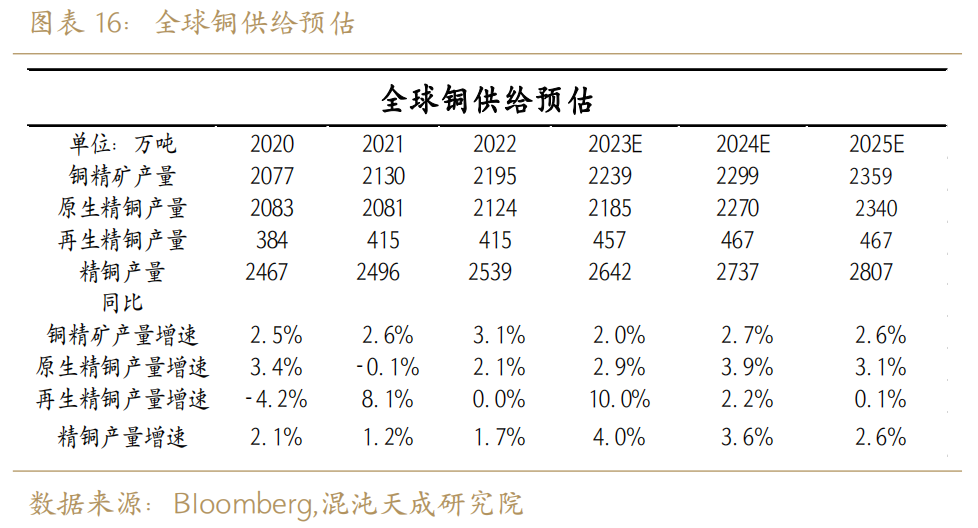

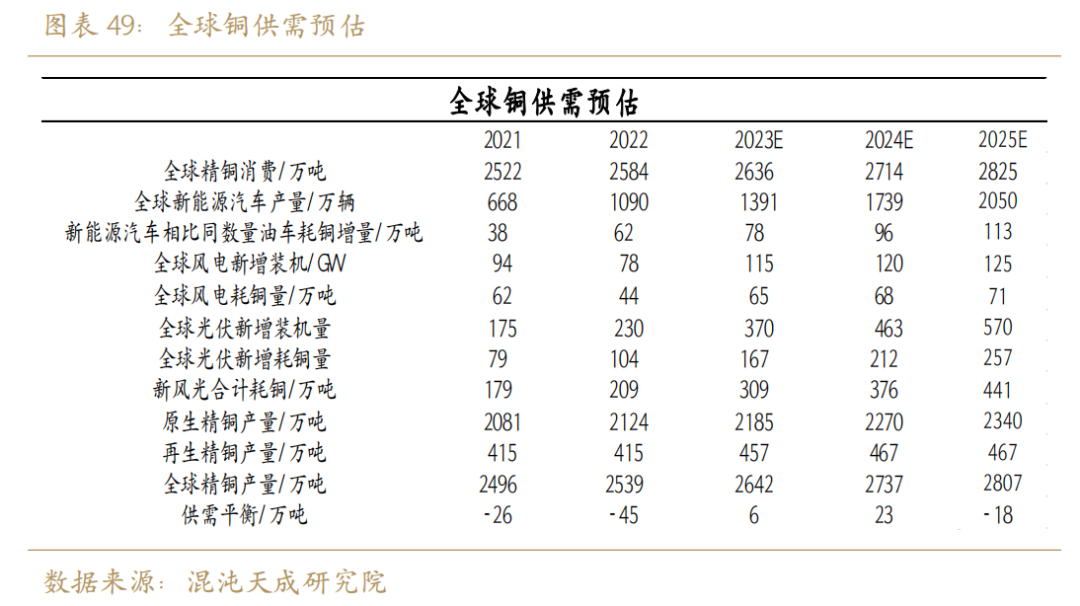

供给端,2024年是全球的大选年,在高通胀、高美元利率带来的压力下,预计矿端会迎来众多潜在的或政治、或环保、或劳工问题带来的扰动,考虑到这些因素,我们预计2024年铜精矿实际增量60万吨。考虑到再生铜今年的增速已经是几乎创纪录,对明年再生铜我们仅持有一个小幅的增量预期,整体下来我们预计2024年精炼铜产量供应为2737万吨,同比增加3.6%。

需求端,我们继续看好新风光带来的需求提振,铜需求增量的三个主要部分新能源汽车、风电、光伏合并计算,我们预计明年对铜的消费增量约65万吨,可以看到光这一块基本接近铜精矿我们预估的供应增长。这意味着,只要铜的传统需求不发生显著的崩溃,铜其实就是一个紧平衡的状态。传统需求这块,国内的政策取向和美国其实类似,一样是倾向于稳增长和防风险,海外是用适度降息的手段,国内则是谋求高质量发展,都不是大刺激,我们对传统需求持有增速持平的看法。

平衡推演来看,在当前全球库存处于历史极低水平的情况下,我们测算的20万吨级别的过剩,并不算是一个极端的利空,这意味着静态的供需格局推演下,铜其实没有大行情。

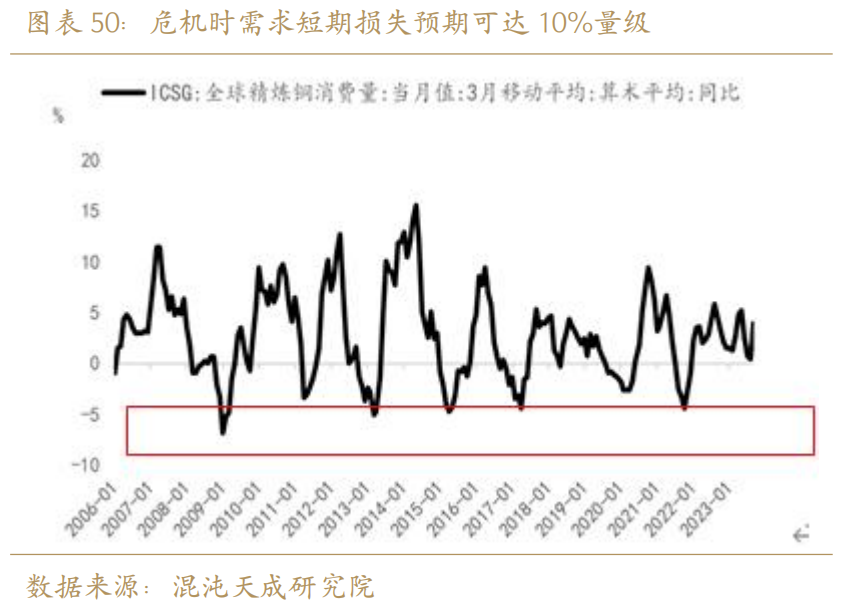

大行情得是期待未来出现一些边际变化令其供需产生剧烈波动。供应端若想产生剧烈变化很难,除非是全球各地发生全面的矿产国有化运动,不然可能带来的供应波动也就是1-2个点上下,带来的行情波动也是同等的有限级别,大的变化还得是需求端。两种场景,一种是出现风险事件(大概率是海外),按照历史上测算,这会带来5%-10%甚至更多的短期需求损失预期,铜价有机会短期内奔向90分位的成本线水平,能否跌到这个位置要取决于风险事件的激烈程度。另一种是美国实现了抗通胀的任务并完成了经济的软着陆,开启降息提振经济增长的时候,那届时伴随着美国库存周期启动和中国的弱复苏,铜可能会有一波向上的需求共振大行情。

对于明年整体的交易策略,我们倾向于先等待有无第一种场景出现,如果发现了对应的风险事件,需要第一时间右侧追进去,毕竟当前的铜价大幅偏离成本线,真有风险事件发生,下面空间够大,右侧追空完全来得及。如果第一种场景迟迟不出现,大概率铜价会在8000-9000之间维持震荡,等待联储转向开始提振经济增长届时中国经济或许也将逐步走出转型的阵痛期共振向上,那会是新一轮做多的大机会。

一

供给

1、 铜矿:

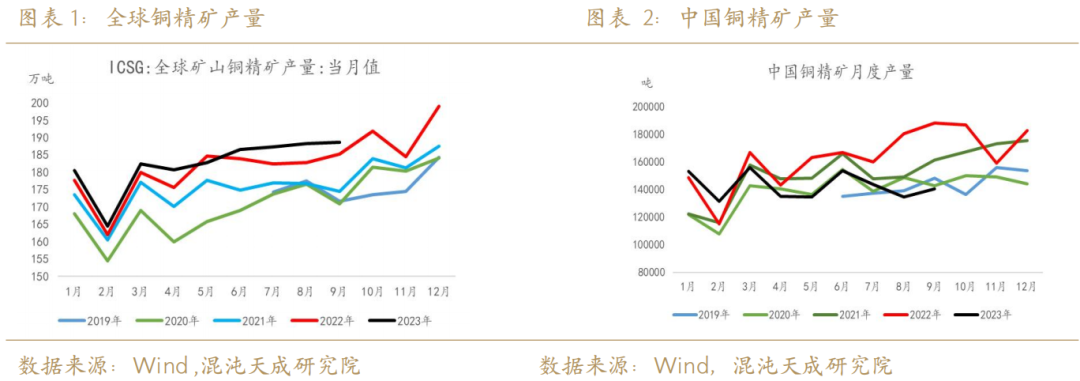

相比起年初市场对矿端供应的乐观,今年实际增速较为一般,根据ICSG的统计,2023年1-9月,全球铜矿山产量1642万吨,同比增长1.7%,1-9月中国铜精矿产量142万吨,同比下跌-12.1%。

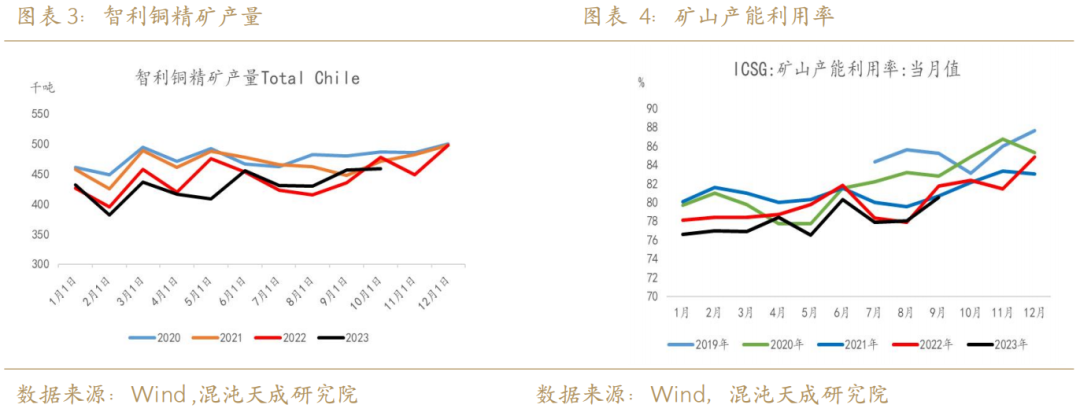

主要生产国之一的智利,今年铜产出继续低迷,在去年低基数的基础之上,今年1-10月继续同比下滑1.7%;今年铜矿的产出增长主要来自于力拓的Oyu Tolgoi二期、英美资源的Quellaveco铜矿、乌多坎铜业的Udokan矿山、泰克资源的Quebrada Blanca二期、紫金的Kamoa-Kakula二期以及智利铜业的El Teniente-NML项目的贡献。

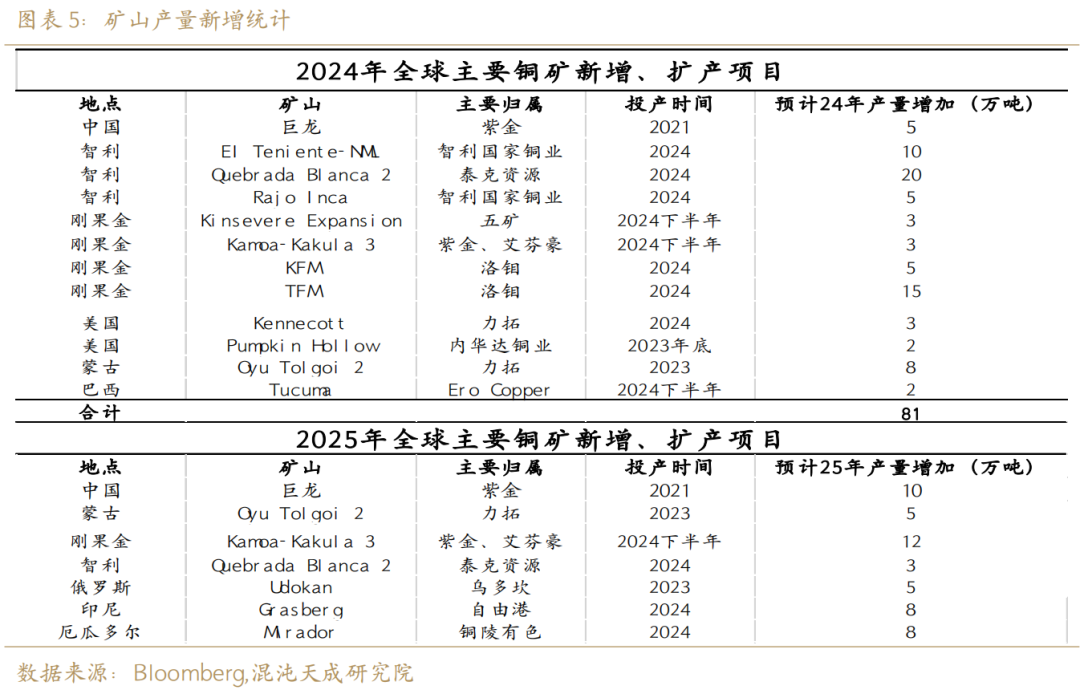

根据主要矿企的新增和扩展计划,2024年预计铜矿产能有所增长,约有81万吨。

而巴拿马Cobre 矿山的罢工问题持续半年以上的话,那全年铜精矿的实际产量可能会接近60万吨,2024年是全球的大选年,在高通胀、高美元利率带来的经济下行压力下,预计矿端会迎来众多潜在的或政治、或环保、或劳工问题带来的扰动,考虑到这些因素,我们预计2024年铜精矿实际增量60万吨。

2、 铜冶炼:

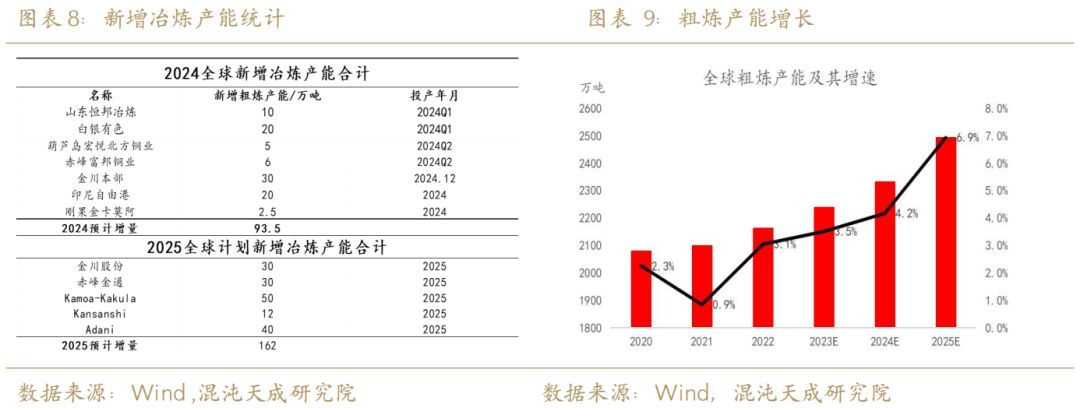

根据ICSG统计,全球铜精炼产能截至22年为3131万吨,产能利用率为81.1%,根据SMM预估,全球2023年铜粗炼产能为2238万吨,因此冶炼的瓶颈不在于精炼一端,而是粗炼环节。我们根据市场公开数据统计,国内粗炼产能在2023、2024保持相对增长态势,国内厂商在粗炼环节的扩建使得粗炼产能迅速得以扩张,根据SMM估计,2024年国内粗炼产能增长可达71万吨。海外部分主要贡献来自印尼自由港项目,一期扩产和二期投产可以提供约20万吨增量。总计我们预计明年全球粗炼产能增量为93.5万吨,高于我们对铜精矿增速的预计。

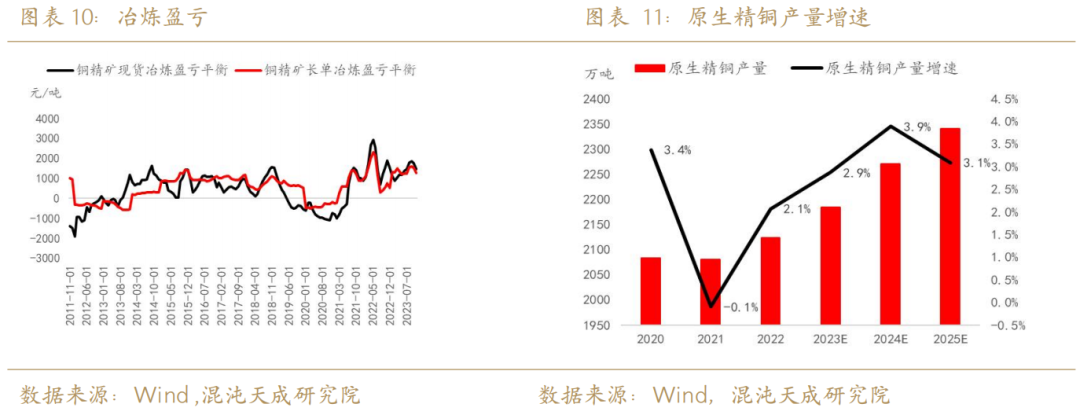

目前冶炼利润处于较高位置,预计冶炼环节计划增量大概率能够兑现, 铜精矿向精铜将会维持较高的转化率,预计2024年全球原生精铜提升至2270万吨,预计增速3.9%。

3、废铜

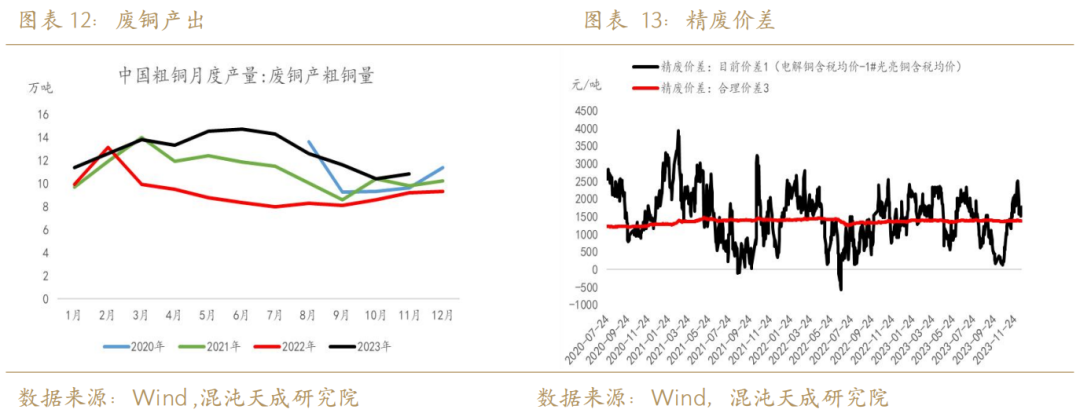

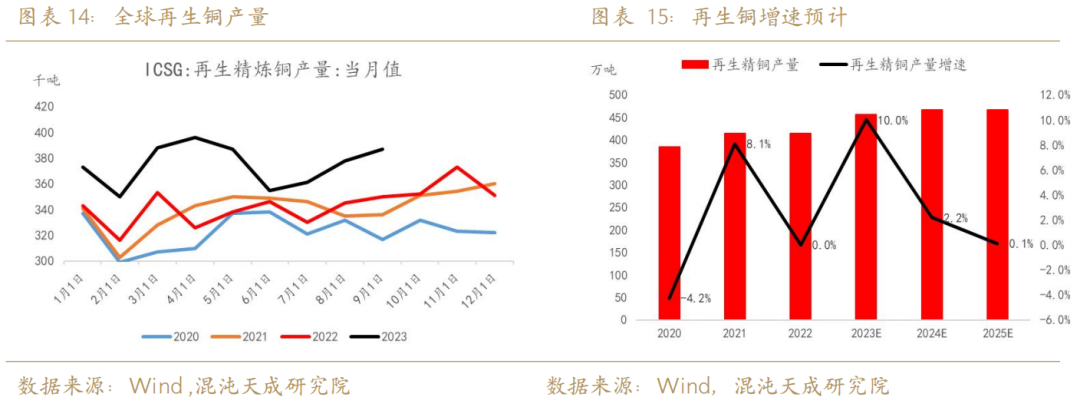

再生铜是铜供给的重要方面,据ICSG数据,2022年全球再生精铜产量约占精铜产量的16%。截止2023年9月的数据显示,全球再生精铜1-9月累计产量337.5万吨,累计同比增10.7%,主要来自于中国疫情放开后的增长,截至2023年10月,国内废铜产粗铜量累计同比增加37.7%.

考虑到再生铜今年的增速已经是几乎创纪录级别的,叠加我们对明年需求端可能会有衰退扰动的预期,我们认为精废价差持续保持较高水平的可能性较低,所以我们对明年再生铜的持有一个小幅的增量,预计会在10万吨上下。

4、铜供给总结

综合上述供应端分析,我们预计2024年精炼铜产量供应为2737万吨,同比增加3.6%。

二

需求

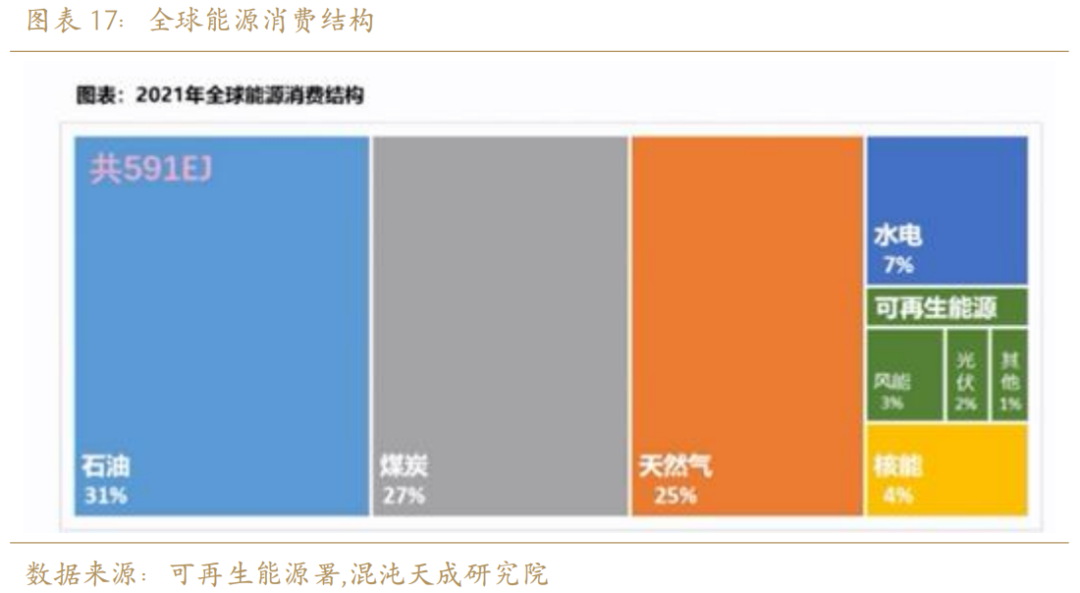

根据全球可再生能源署此前测算的目标,全球要想在2050实现碳中和,可再生能源在发电结构的占比2030需要达到70%,2050需要达到90%,当下仅为30%左右;电力在最终能源消耗的占比当下接近20%,2030需要达到35%,2050需要达到80%,能源转型仍然有很长的路要走。

能源转型包含两层含义,即能源的生产和消耗都尽量要绿色,不仅仅是发电端尽量采用光伏、风电、水电等绿色方式,能源消耗端也需要尽量的采用电气化转型,如汽车行业鼓励电车替代油车,钢铁产业鼓励电炉替代高炉,冬天取暖鼓励用电而非用煤,这些转型意味着我们的生产生活里将会存在着大量的终端场景的电气化改造,这些其实都是铜的消耗,汽车相对比较好统计,因此我们在这里单独列出来,但我们想表达的是传统领域一样存在着大量的新增铜的需求,这个可能是会被市场大量遗漏和忽视的点,今年国内铜的表观需求这么好,可能有一定这里的贡献。

1、 新能源汽车

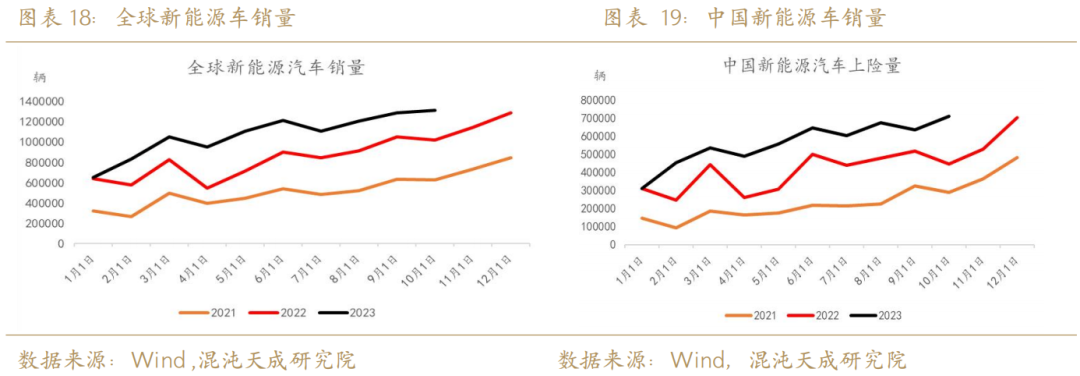

随着新能源汽车渗透率在全球市场达到20%,在中国接近40%,以及全国大规模的经济补贴政策逐步退出,这一定程度上造成了对新能源汽车市场后续渗透率提升的悲观。

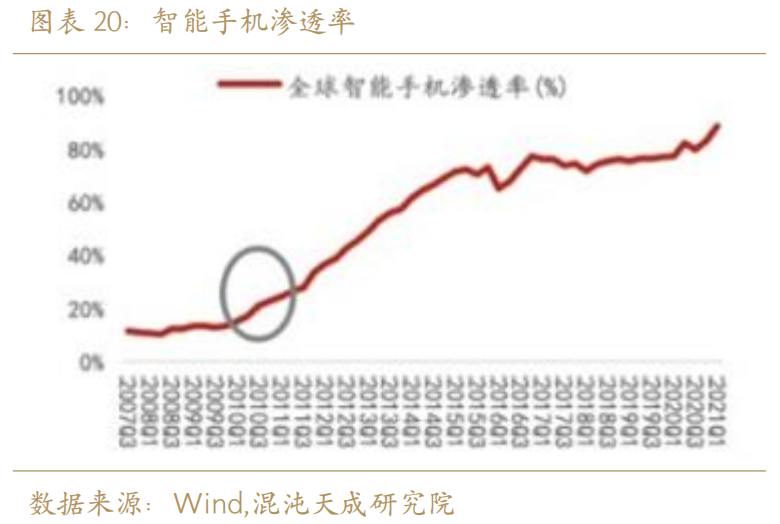

实际上我们认为这低估了新兴产业的产品力的技术迭代速度,以智能手机为例,其渗透率从20%走到70%仅仅用了不到5年,新兴产业的产品一旦越过了性价比变化的奇点,其渗透率会非常快。

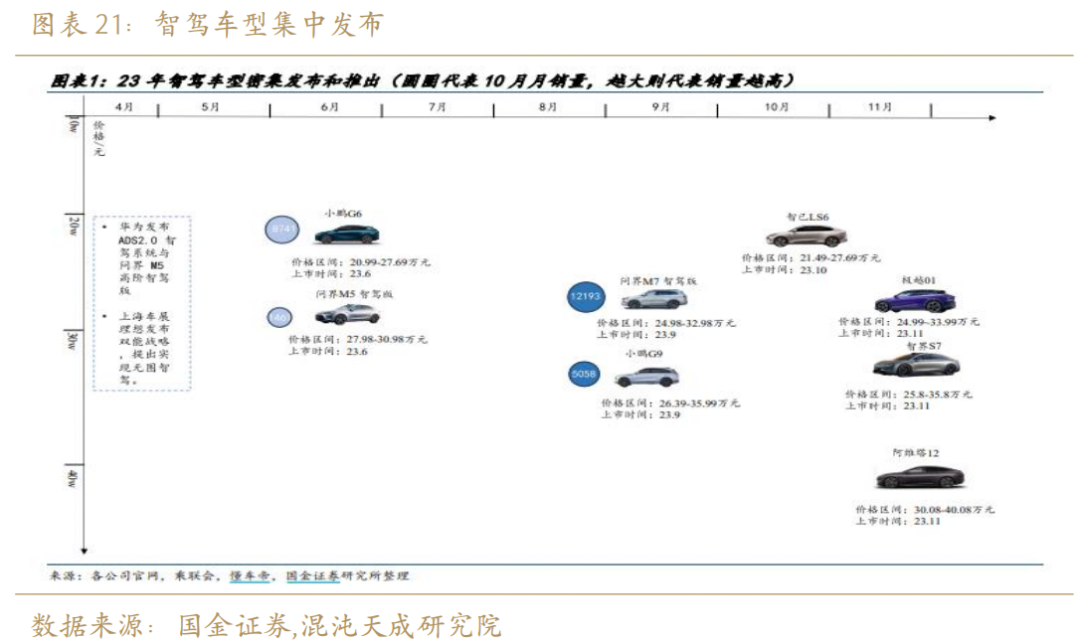

而我们观察到新能源汽车行业正在从上半场的电动化,转而开始进行下半场智能化的竞争,以问界、小鹏等车型为代表的企业正在将更先进的智能化体验带到汽车领域,我们认为这将会带来新能源汽车对传统油车进一步的产品力的碾压,从而继续推高渗透率。以乘用车市场为例,即便从当前的全球20%渗透率用10年爬升到70%,每年也能贡献300万辆以上的新增新能源汽车销量。

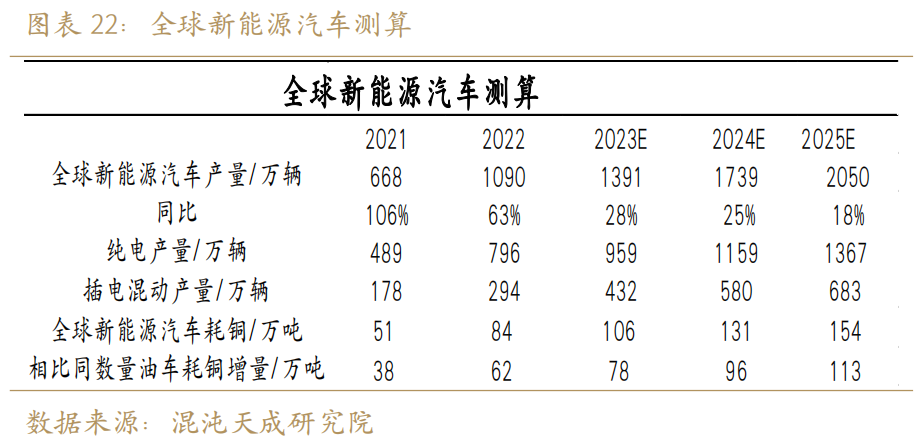

按照铜业发展协会的数据来看,普通汽车耗铜量大概有23kg,而插电混合动力汽车平均每辆车耗铜量为60kg,纯电动汽车耗铜量为在83kg。我们预计明年新能源汽车仍将会保持较高增速,支持铜使用需求的增长。

2、 光伏

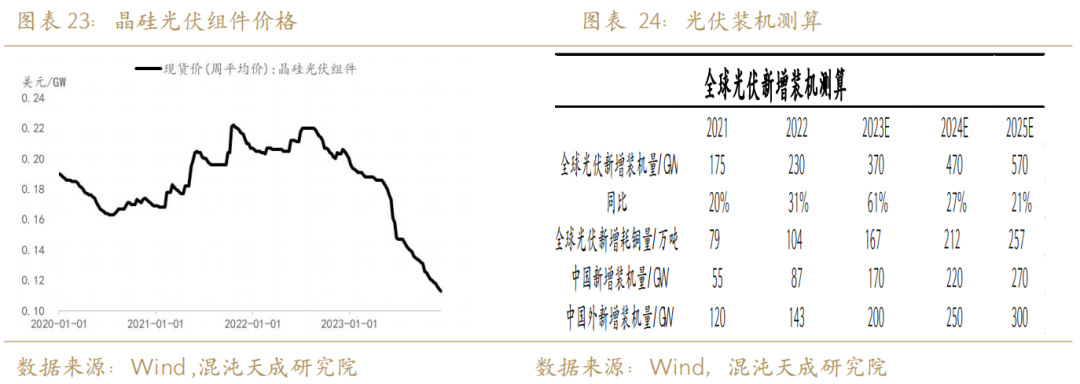

据中电联预计2023年底, 我国并网太阳能发电装机规模将达4.9亿千瓦,将首次超过水电装机规模。电线电缆是光伏系统当中主要的用铜部分,主要起到各个部件的联接作用,另外在组件、 主变压器、 箱式变压器等其他附属设备中还会应用到光伏焊带、 铜排、 铜带和漆包线等铜加工材,根据SMM的测算,单位GW的光伏装机对应约0.45万吨铜的消耗。

与研究新能源汽车类似,对新兴行业,在研究的时候,很容易低估其行业自身产品力的迭代,进而容易高估短期困难,低估长期发展,为此我们先粗略估算一下光伏装机的前景,然后再长期前景基础上去对明年的增速做个预估,测算方法很简单:全球能源总消耗量*电气化比例*光伏比例。

当前全球能源需求全部折算成电力的话大概是150万亿度,每年2%左右的增长(比较低的增速),3万亿度,50%用新能源(比较低的比例,中国目前是75%以上)来实现,光伏和风电和其他五三二开(中国光伏目前已经达到50%),光伏每年的新增需要大概是7500亿度,折合600GW左右(1GW光伏按照12.5亿度电);这么算其实是比较低估的,只考虑了新增能源的需求,没有考虑存量能源消耗的电气化转型;当前全球能源消耗里电气化比例是20%,如果每年增长1%,那每年要多出来至少1.5万亿度的新增电力需求,同样用上述比例去测算的话,光伏新增装机可以往1000GW看。

所以,光伏这个产业处于政策有动机(全球都认可,中国在强推),装机有经济利益(光储接近平价),技术又尚未出现显著瓶颈(消纳问题还不显著),前景又非常广阔,我们实际过程里去做一个100GW左右的一年的增长预期,不算是太过分。

因此,我们认为随着光伏组件成本的下降和产能趋于过剩下价格战带来的装机成本的下降,明年光伏仍将保持较高增速。

3、 风电

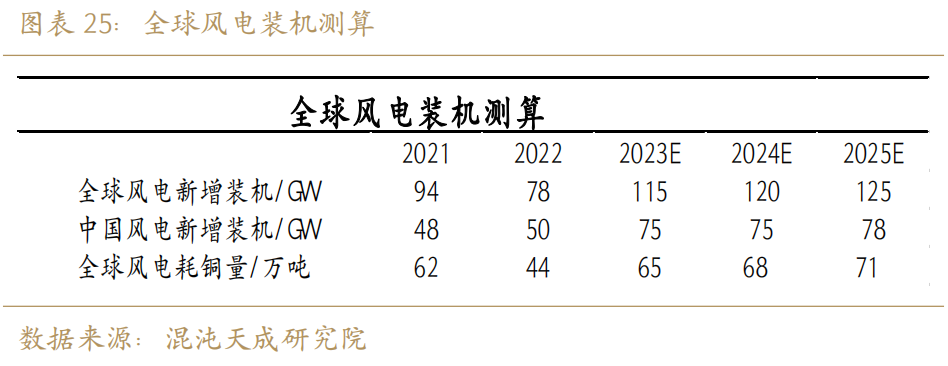

相比起新能源汽车和光伏,风力发电对铜的需求增量相对较少,根据对各省”十四五“规划及碳达峰安排的梳理,全国在”十四五“期间的风电装机目标将达到320.2GW,平均到每年大致60GW左右,2023年预计国内装机75GW,过去3年平均每年装机58GW,接近于十四五的目标装机量,因此国内风电装机这块后续增速可能会有所放缓,我们对全球风电增速的预计如下。

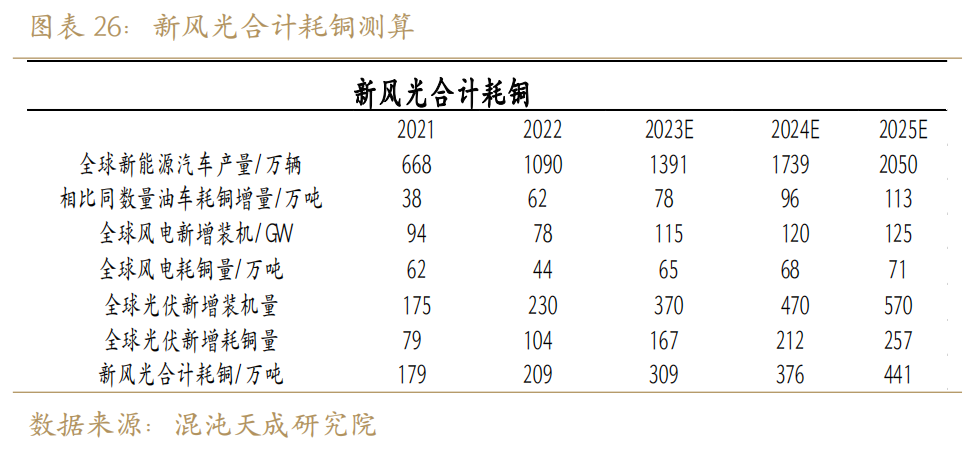

4、 新风光合计

我们对铜需求增量的三个主要部分新能源汽车、风电、光伏合并计算,我们预计明年对铜的消费增量约65吨,可以看到光这一块基本接近铜精矿我们预估的供应增长。这意味着,只要铜的传统需求不发生显著的崩溃,铜其实就是一个紧平衡的状态。

5、 传统需求

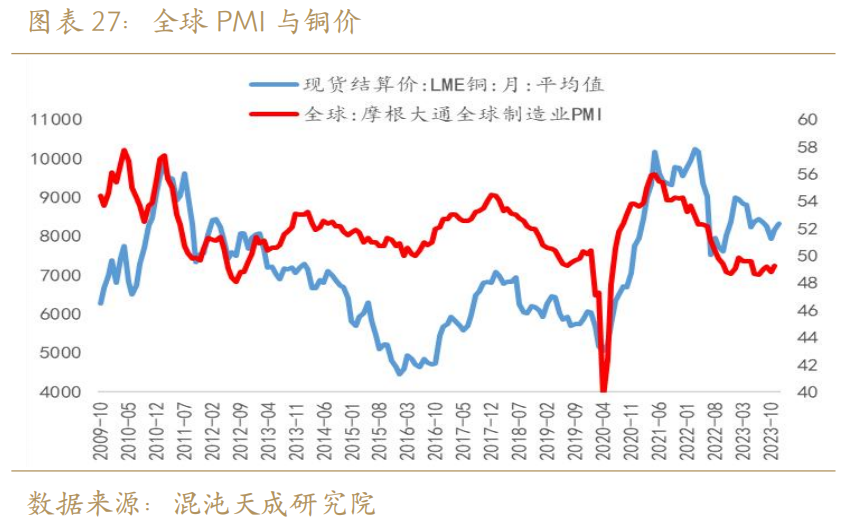

PMI这个指标,既包含了当前订单、未来订单的考量,还包含了对生产商消费商库存的估算,是一个很好的需求边际变化的衡量指标,而铜因为供应足够分散,除非是出现了显著的持续供应大增量,不然的话大部分时候主要是靠需求端定价,这也是为何全球的PMI指标和铜价相关度这么高的原因。

而过去一年,国内弱复苏的环境叠加新风光相关的增长,对铜的需求有支撑,海外则是高利率下需求逐渐承压的叙事,铜的需求持续走弱,这种内外没有共振的环境,使得铜整体也缺乏边际上的大驱动,震荡空间逐渐收敛。

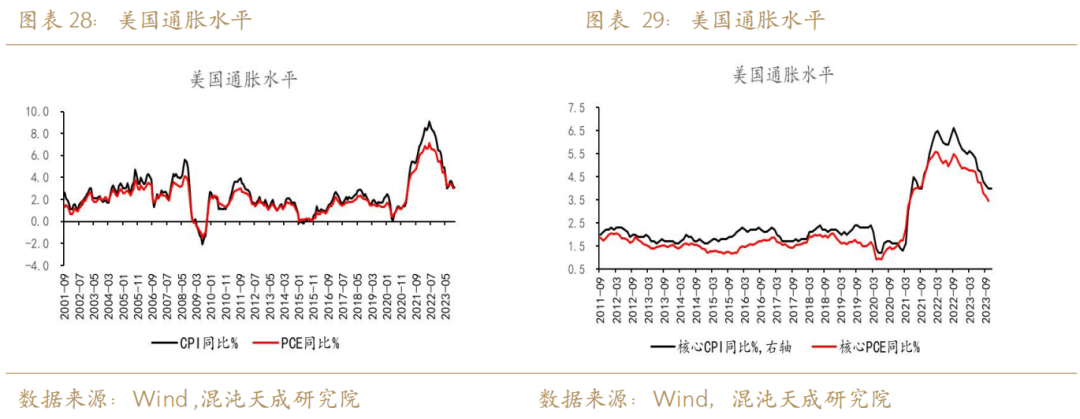

展望明年,美国这边,大选年叠加通胀已经大幅回落,适当降息稳增长会是主要诉求。

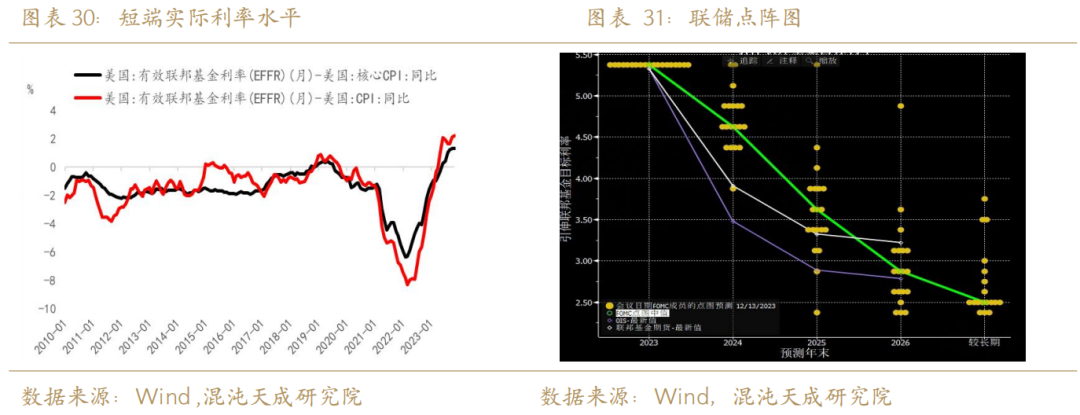

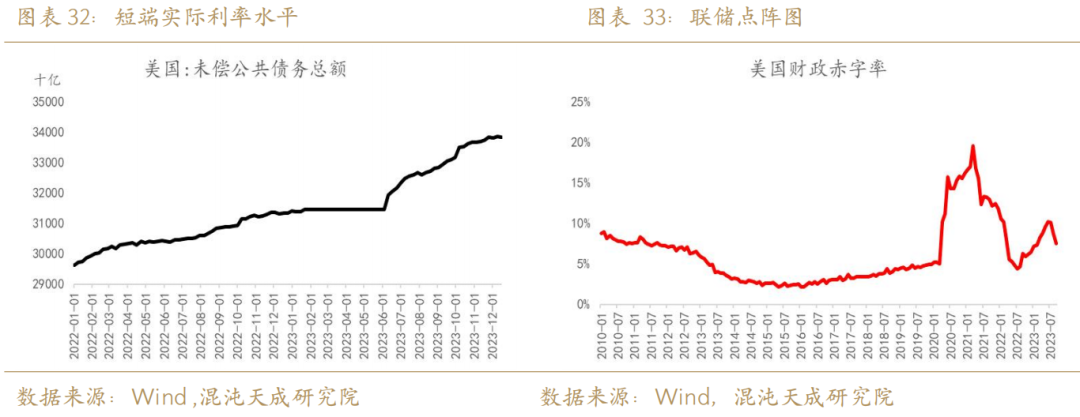

当前美国的CPI以及核心CPI已经持续大幅下降,对于联储来说,其当前的利率目标是维持限制性利率水平压制通胀,5%以上的通胀的时候维持5%的利率水平保证实际利率为正无可厚非,但当通胀水平已经下到3%-4%的时候,继续维持5%的利率水平可能就会存在矫枉过正的风险,过高的实际利率可能会引发潜在的金融或者实体风险,这个在大选年可能会面临大的政治压力。适当程度的降息50-100Bp,保持利率仍然处在限制性,既能够履行自己的职责,又能够向行政机构交差。

财政这一端,大选年,两党互相掣肘的行为会增加,像23年这样维持超预期的财政支出,可能性较弱。

企业端疫情期间低利率借出以及置换了大量贷款,导致了当前高利率环境下,并没有带来很大的企业端债务的压力,但是24年将会迎来逐渐走高的新增债务再融资,在这种环境下,预期企业端进行整体的激进补库也好,资本开支也好,难度较大。

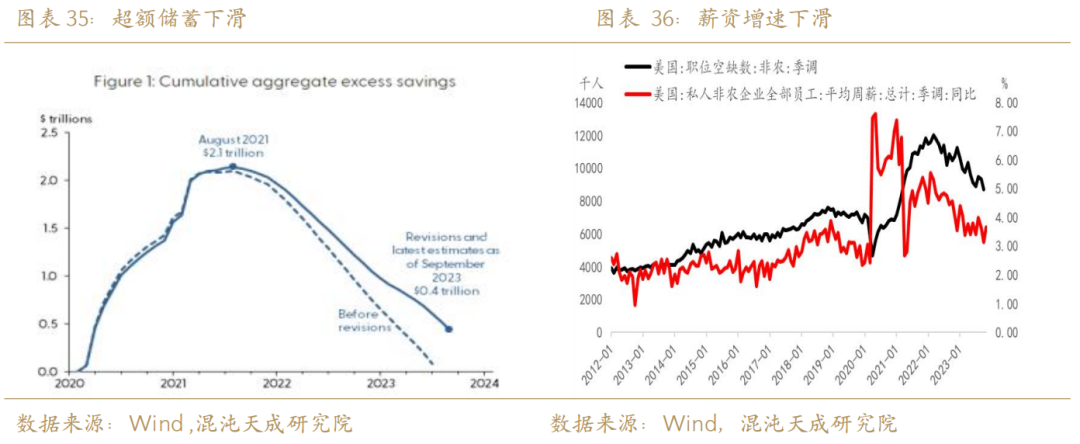

居民部门自身健康的资产负债表是其终端需求韧性的最主要支撑,薪资的上升更是助推了这个韧性,而当前超额储蓄即将用尽,在职位空缺大幅下降的情况下,薪资增速也将会迎来边际走弱的动力。因此居民需求这一块尽管不会快速走弱,但边际上很难再去预期更好的情况。

综上,对于美国这边我们的看法是,适度程度的降息短期内会提振市场情绪,但在财政在大选年扩张受掣肘,私营部门需求端难有继续大幅增长动力背景下,仅仅适度的降息稳增长,而不是大幅降息刺激经济,不过是让传统需求有韧性或者延缓需求下滑的速度,并不能带来传统需求的大扩张。

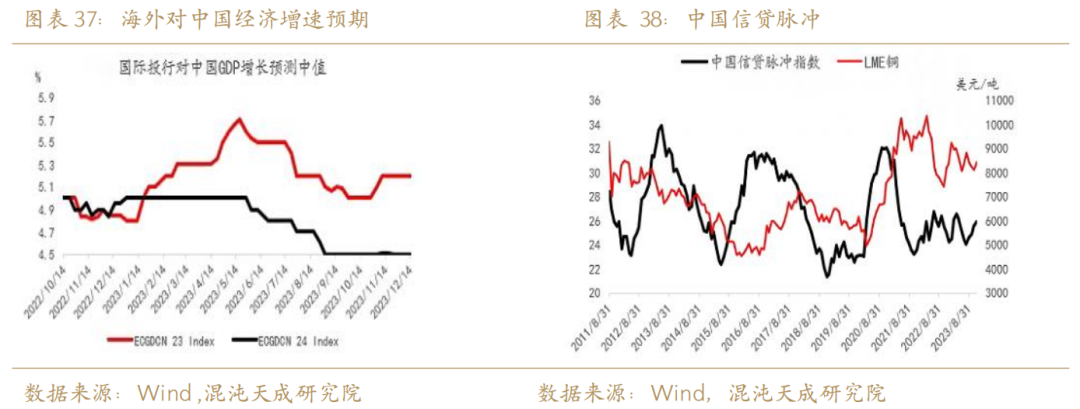

国内这边,高质量发展仍然是主基调,这意味着我们的政策取向和美国其实类似,一样是倾向于稳增长和防风险,而非大刺激。经济增速会保持在一个相对中性的位置,政策手段会更强调结构性,而非总量性质,我们将难以看到如前几个周期一般的国内信贷脉冲大增长。

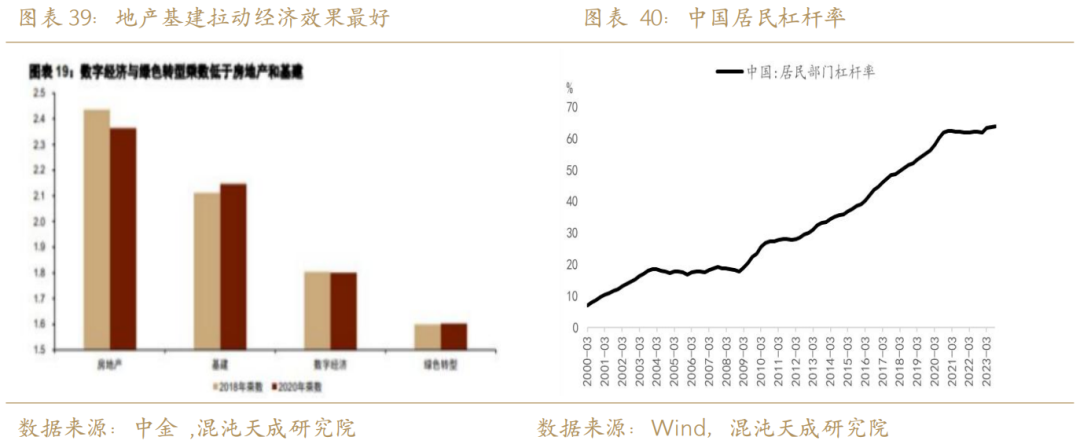

快速刺激经济最好的方式是地产,但这显然与我们的当前的结构转型、高质量发展相违背,而当前居民部门杠杆率的高企,也不允许政策层面再去进行一轮地产的强刺激,我们采取的是城中村改造、保障房、“平急两用”公共基础设施建设这三个工程,来去兜住地产带来的经济下行压力。

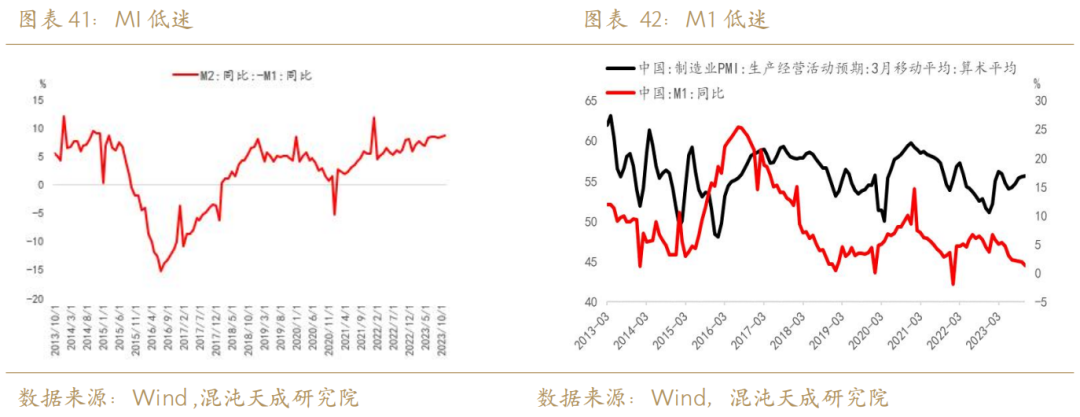

私营部门这边,受过去几年财富效应、收入效应的缺失,居民层面仍然处于修复资产负债表的进程当中,直接体现为M1和M2的撇差,企业部门收入和现金流的下降,在这样的背景下,如果没有极为强劲的政策扩张,居民谨慎支出,企业部门增长乏力的局面会一直维持,即私营部门自身也难以形成非常强劲的需求的上扬进而靠内生性力量提振总需求的增长。

综上,在不发生黑天鹅事件的情况下,我们对国内的传统需求,持有一个稳定小幅增长的判断,而对海外则是稳定小幅回落的判断,整体的传统需求我们的预期是走平的。

市场可能会有一些中美两地库存周期共振补库的预期,我们认为,企业进行补库的动力会分为两种,一种是对需求端极为看好,提前储备相应的生产原料,另一种是对上游涨价前景极为担忧,提前对原材料进行补库,显然经过我们上述的分析,除了新风光领域,中美两大主要的经济体都不存在显著的总量层面的需求扩张动力,而全球已然进入通胀下行的环境中,这种情况下,不太可能出现特别强的共振补库的动力。

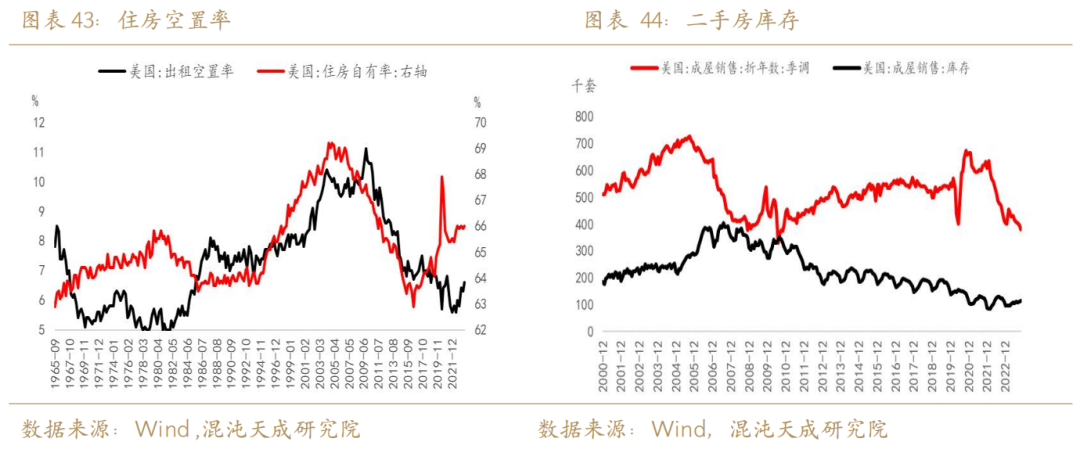

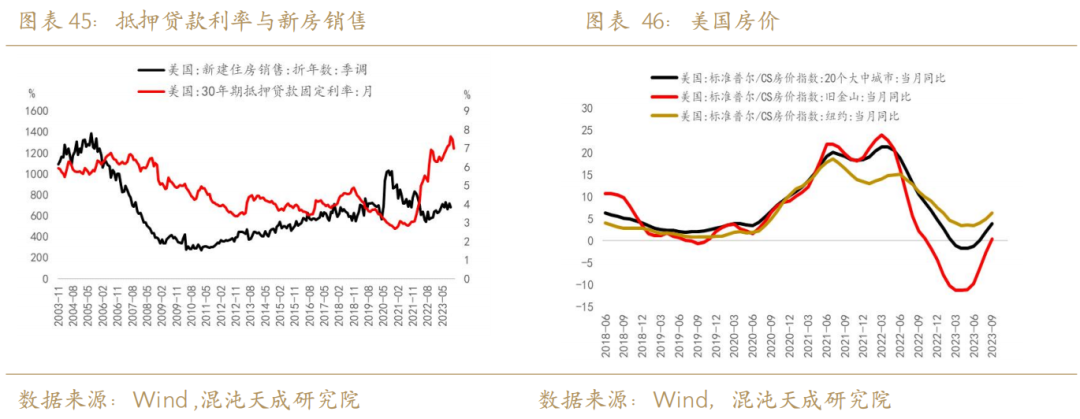

市场可能还有对全球房地产市场的悲观,而铜如果粗糙点看的话,全球三分之一的部分跟地产相关,三分之一和制造业相关,三分之一和电力建设需求相关,如果全球地产需求继续下滑势必会对铜的需求造成较大拖累。这一块我们是这么看的,美国这边,房地产市场正处在空置率极低,自有率不高的状态,这说明需求只是暂时被高利率压制,并未透支,而市场库存处于极低水平,在联储已经适度降息稳增长的背景下,对美国的地产边际上我觉得可以乐观一点,美国各地的房价也已经重新走向上涨通道,这个位置没必要去预期相关建筑需求的进一步崩塌。

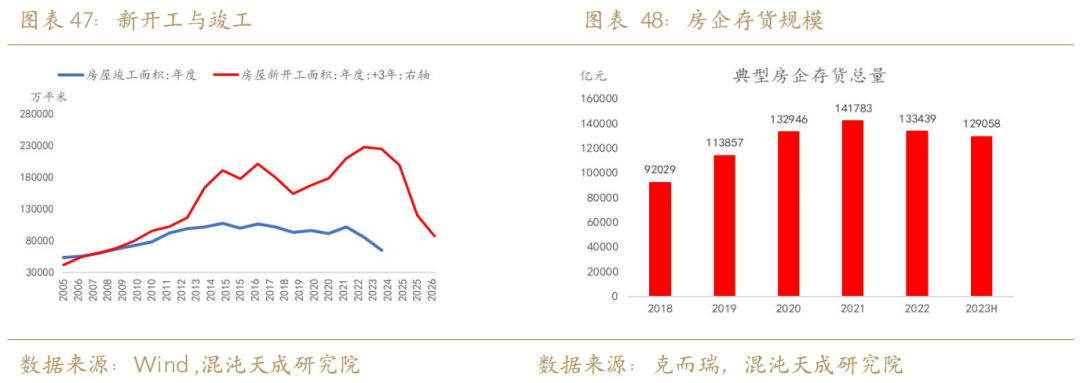

国内这边,地产的用铜需求主要在竣工一侧,新开工的持续断崖式下跌,令市场始终存在对竣工端也会崩塌式下跌的想法,毕竟供应没了,实际上地产竣工的供应不仅要考虑几年前的新开工,还得考虑房企手上存货的水平,按照克而瑞的统计,光全国69家典型房企手上挤压的在建未售的存货规模就有十几万亿的级别,即便我们按照全国1万一平米的均价去考虑也有十几亿平米的体量,这起码是一年的竣工量级别,所以即便保交楼可能在24年之后逐步淡出,我们觉得地产竣工也不至于产生太激烈的崩塌。

对此我们得到我们针对全球的铜的供需平衡表。

三

总结与策略思考

供应越分散,需求越分散的品种,供需相对平衡的平衡表对短期指导意义越差,即便是诸如ICSG、CRU这样极为专业的铜研究机构,也难拍胸脯说,测算的数据准确度一定是对的。这种品种的平衡表得是得出一个极端的供需缺口或者供需过剩,否则基本上就得不出有效的交易策略了。在当前全球库存处于历史极低水平的情况下,我们测算的20万吨级别的过剩,在矿端中长期缺乏资本开支的背景以及新风光增速随时可能超预期的情况下,并不算是一个极端的利空,这意味着静态的供需格局推演下,铜其实没有大行情,大行情得是期待未来出现一些边际变化令其供需产生剧烈波动。

供应端若想产生剧烈变化很难,除非是全球各地发生全面的矿产国有化运动,不然可能带来的供应波动预期也就是1-2个点上下,带来的行情波动也是同等的有限级别,大的变化还得是需求端。

两种场景,一种是出现风险事件(大概率是海外),按照历史上测算,这就会带来5%-10%甚至更多的短期需求损失预期,铜价有机会短期内奔向90分位的成本线水平,Woodmac数据显示,C1成本和维护性资本开支的90分位约为6750美元/吨;CRU数据显示,2023年VACC(Value-adjusted Cash Cost)成本(C1)90分位约在6000美元/吨,能否跌到这个位置要取决于风险事件的激烈程度。

另一种是美国实现了抗通胀的任务并完成了经济的软着陆,开启降息提振经济增长的时候,那届时伴随着美国库存周期启动和中国的弱复苏,铜可能会有一波向上的需求共振大行情。

对于明年整体的交易策略,我们倾向于先等待有无第一种场景出现,如果发现了对应的风险事件,需要第一时间右侧追进去,毕竟当前的铜价大幅偏离成本线,真有风险事件发生,下面空间够大,右侧追空完全来得及。如果第一种场景迟迟不出现,大概率铜价会在8000-9000之间维持震荡,等待联储转向开始提振经济增长届时中国经济或许也将逐步走出转型的阵痛期共振向上,那会是新一轮做多的大机会。

12

赵旭初 Z0019141

人民大学经济学与理学双学士 、理学硕士 。曾于国内某大型区块链公司从事相关投资研究工作 。现任混沌天成研究院宏观研究组长 ,负责宏观和部分工业品研究工作。

24小时热点