2023年国内新能源铜需求增量测算和全球供求估算-申万期货_商品专题_有色金属

摘要

根据分项2023年国内电源耗铜增量约为50万吨,新能源车约为20万吨,充电桩约为3万吨,三项合计约为73万吨,已相当于2023年全球新增铜矿供应量。

预计2023年家电行业出口下滑的不利局面可能得到明显缓解,四大家电总产量同比可能持平。在国内多次出台地产复产政策后,在2022年低基数的情况下,2023年地产行业可能恢复,预计全年轻微正增长。

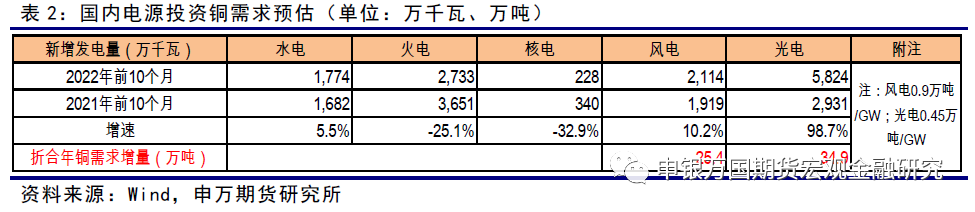

预计2023年全球铜精矿新增量约为70万吨,增速约为3.2%。按照国内下游主要行业需求占比和国内外表观需求占比,预计全球铜需求增速可能为3.3%,铜供应增速可能为3.2%,供求略有缺口约为2万吨,处于紧平衡状态。

正文

01

国内电源铜需求增量测算

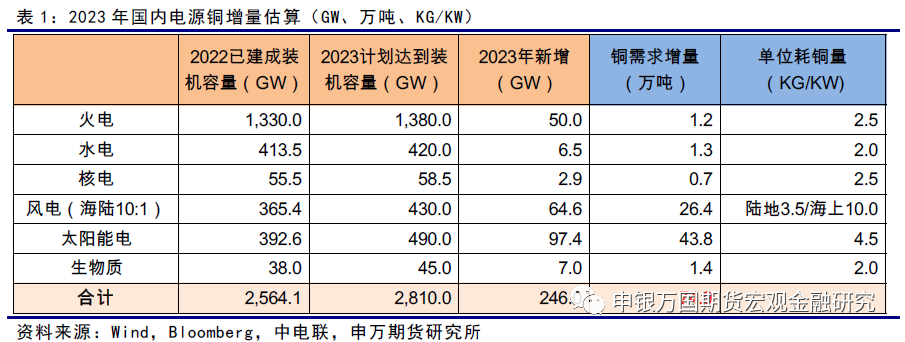

根据中国电力企业联合会发布的《2023年度全国电力供需形势分析预测报告》可以获得以下信息:

2022年底已建成:2022年全国新增发电装机容量2.0亿千瓦,全国全口径发电装机容量25.6亿千瓦,电力延续绿色低碳转型趋势。其中,水电4.1亿千瓦,其中抽水蓄能4579万千瓦;核电5553万千瓦;并网风电3.65亿千瓦,其中,陆上风电3.35亿千瓦、海上风电3046万千瓦(陆海比约10:1);太阳能发电3.9亿千瓦;火电13.3亿千瓦。

2023年计划新增:预计2023年全年全国新增发电装机规模有望达到2.5亿千瓦左右,预计2023年底全国发电装机容量28.1亿千瓦左右,水电4.2亿千瓦、并网风电4.3亿千瓦、并网太阳能发电4.9亿千瓦、核电5846万千瓦、生物质发电4500万千瓦左右,预计太阳能发电及风电装机规模均将在2023年首次超过水电装机规模。

根据彭博和《电力行业耗铜量的估算》(安泰科,乔波,2010《中国金属通报》)等资料获得各项发电方式单位耗铜量计算,初步得出2023年国内电源铜需求增量约75万吨。

由于2023年经济下行压力较低,2023年电源实际投资增长可能不及中电联计划,因为增加基建投入稳经济增长的必要性在下降,预计电源实际耗铜增长量约为40-50万吨,增速约为6%。

02

国内交通设备铜需求增量测算

精矿:全球

2022年国内乘用车产销分别完成2383.6万辆和2356.3 万辆,同比分别增长11.2%和9.5%,其中11、12月份连续出现环比和同比下滑,乘用车产销出现明显回落迹象。

2022年为对冲疫情带来的经济下行压力,国家出台“免征购置税”等刺激汽车消费措施,汽车产销快速转好。进入2023年,由于汽车消费被提前预支,预计2023年汽车产量可能出现负增长。由于取消燃油车购置税免征优惠,保留对新能源车购置税免征优惠至年底,加上消费者对电动车接受度不断提高,2023年新能源乘用车渗透率有望进一步提高。

2022年商用车产销分别完成318.5万辆和330万辆,同比下降31.9%和31.2%,连续两年负增长,与2020产销峰值相比,减少了40%,商用车在2023年存在企稳回升的可能,同时新能源商用车渗透率有望延续快速增加。

在假设2023年乘用车产销下滑5%,其中新能源渗透率提高至36%,纯电、插电混合、普通混合占比不变;商用车产销增长3%,其中新能源渗透率由9.6%提高至13%的情况下,可以估算出2023年交通设备行业新增耗铜量约20万吨,增速约为15%。由于新能源汽车渗透率的提高,使得交通设备单位耗铜量提升,耗铜量不仅没有受到总产量下降的影响,反而会出现增加。

03

需求延续良好状态

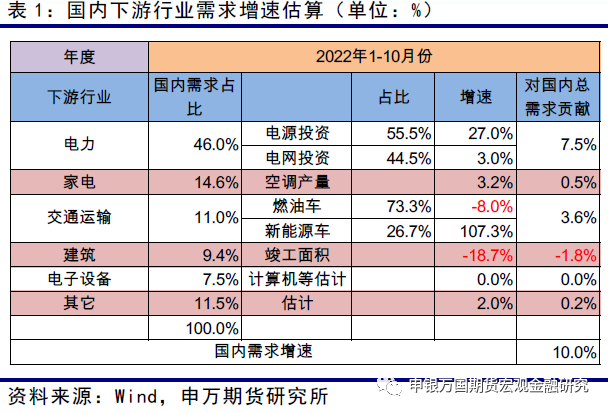

前10个月,国内需求总体延续良好状态。分行业来看,电力投资、新能源汽车延续高速增长,尤其是太阳能和风力电源投资增幅较大;家电总体持平,其中空调产量小幅正增长;地产延续负增长,尚未出现确定性企稳迹象。

电力:前10分月,全国主要发电企业电源工程完成投资4607亿元,同比增长27%。其中,太阳能发电1574亿元,同比增长326.7%。电网工程完成投资3511亿元,同比增长3%,环比回落。为对冲地产下滑给经济增长带来的压力,国内加大了对基建的投入,在“双碳”背景下,清洁电源建设成为良好的“抓手”。

交通运输:中汽协10月数据,我国汽车产销分别完成259.9万辆和250.5万辆,环比分别下降2.7%和4%,同比分别增长11.1%和6.9%;1-10月累计产销分别完成2224.2万辆和2197.5万辆,同比分别增长7.9%和4.6%,增速较前9个月分别扩大了0.5和0.3个百分点。

10月比9月公共充电桩增加3.9万台,10月同比增长57.71%。截至2022年10月,公共充电桩167.5万台,其中直流充电桩70.9万台、交流充电桩96.6万台。从2021年11月到2022年10月,月均新增公共充电桩约5.1万台。

建筑:前10个月,房地产开发企业房屋施工面积同比下降5.7%;房屋新开工面积下降37.0%;房屋竣工面积下降18.7%。

家电:10月空调产量1443.2万台,同比下降3.3%;1-10月累计产量18959.5万台,同比增长3.2%;冰箱产量690万台,同比下降9.7%;1-10月累计产量7159万台,同比下降3.3%;洗衣机产量880.6万台,同比增长12.9%;1-10月累计产量7318万台,同比增长3.7%;彩电产量1926万台,同比增长9.2%;1-10月累计产量16139.6万台,同比增长9.1%。

04

小结

美联储会议纪要意味着美联储加息节奏可能放慢,但距离最后加息时点可能延长,利率终值可能高于预期。前阶段美元的回落和铜价走强已经大部分消化了美联储加息节奏放慢的利好。但距离美联储货币政策扭转仍需要很长的时间,美联储加息对铜价的压力仍然存在。。

精矿和精铜供应延续稳定。年度铜精矿加工费敲定为88美元/吨8.8美分/磅,创2017年以来新高。年度矿加工费的提升主要因为新增矿产出增加明显大于冶炼产能增加。

电力和交通设备仍然是拉动铜需求的主要两个行业,其中主要体现在光电、风电投资和新能源汽车的高速增长。国内地产表现仍然疲弱,并且未见确定性企稳迹象,这也意味着国内经济增加压力犹存,短期内减少基建投资的可能性较小。

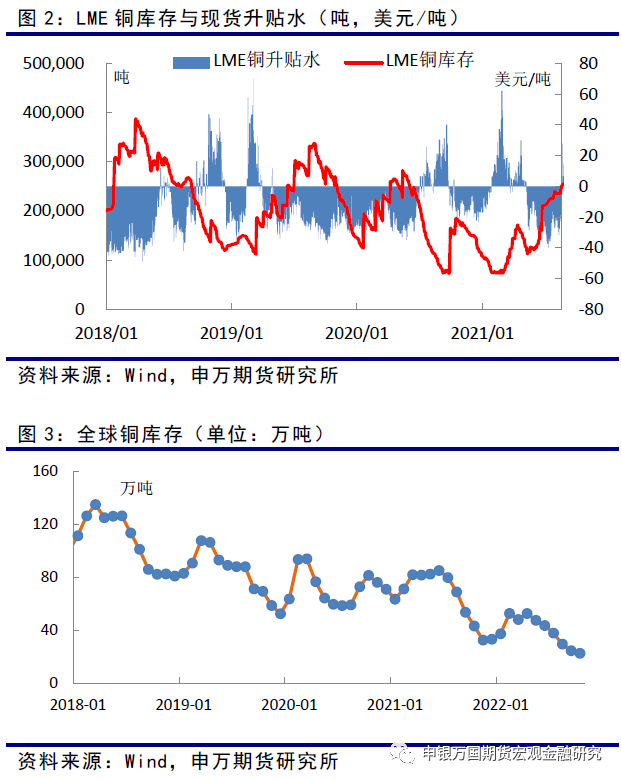

近期铜价的回落主要因库存的小幅回升和对经济增长前景的担忧,年底前铜市场大概率重新回到供求小幅缺口和宏观压力相互交织的状态。

24小时热点