2023年下半年贵金属投资策略展望-加息尾声阶段 单边驱动不足

摘要

步入二季度,市场一度期待5月加息能成为本轮最后一次加息,5月初黄金突破前高。尽管6月美联储暂停加息,但点阵图显示美联储官员预期年内或还有两次加息。随着美国经济数据表现延续韧性,核心通胀没有出现明显回落趋势,美联储表态维持较为鹰派的姿态,美元出现反弹,令美元计价的黄金白银出现回调,不过在人民币连续贬值的大背景下,金银整体延续平台震荡。

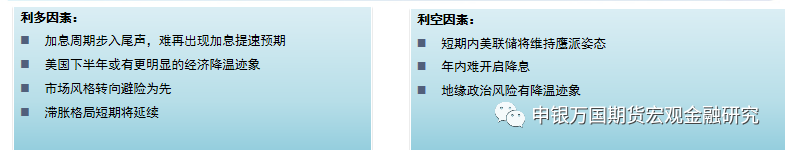

未来一个季度,市场对加息周期进行尾声定价,美元现流动性较为紧张。整体处于进一步加息空间有限,但短期无法开启降息的尴尬局面,美联储维持高利率的情况下,黄金以及白银难以出现趋势性行情,或延续调整,不过考虑货币政策紧缩的空间有限,整体回调幅度相对可控。考虑四季度到明年一季度可能会有更显著的经济降温信号,同时核心通胀届时可能将有受控迹象,贵金属或将迎来上升契机。

更长时间维度上,随着通胀回落以及经济走弱,美联储的货币政策将出现松动,周期转换下黄金长线看涨逻辑较为明确。此外,随着西方主要经济体滞胀问题可能长期化,叠加美元影响力的下降,黄金货币属性凸显,未来较长时间周期内黄金的价值将逐步提升。白银将跟随走强,但是受衰退导致需求降低的约束。

三季度贵金属价格或延续区间波动,黄金主力合约参考价格区间 6M:440-500元/克 ,白银主力合约参考价格区间 6M:5200-6500元/千克

市场风险:通胀、就业数据持续高于预期,流动性风险。

正文

自2022年四季度美国通胀见顶以来,金银整体呈现探底回升态势,金银比价在对衰退的担忧下体现为金强银弱。

步入二季度,市场一度期待5月加息能成为本轮最后一次加息,5月初黄金突破前高。尽管6月美联储暂停加息,但点阵图显示美联储官员预期年内或还有两次加息。随着美国经济数据表现延续韧性,核心通胀没有出现明显回落趋势,美联储表态维持较为鹰派的姿态,美元出现反弹,令美元计价的黄金白银出现回调,不过在人民币连续贬值的大背景下,金银整体延续平台震荡。

当前贵金属主要影响因素包括:

美联储的货币政策路径,美联储货币政策的节奏对当前黄金和白银的行情影响较大,加息导致的高美债利率和美元走强利空贵金属,不过在3月中旬的银行破产事件后,美联储步入“缓步加息”模式,贵金属的下行风险降低,但重新走强可能需要更为明确的降息预期。而当下影响货币政策节奏的主要是美国经济和通胀的表现。

美国经济数据表现,疲弱的经济表现会引发市场对经济衰退的担忧,同时提升美联储提前降息的可能性。相反强劲的经济数据将支持美联储在高利率水平维持更长时间,从而利空贵金属。劳动力市场数据和通胀数据对于美联储决策的影响较大,因此对于贵金属行情的影响也相对较大。

数据来源:Wind,申万期货研究所

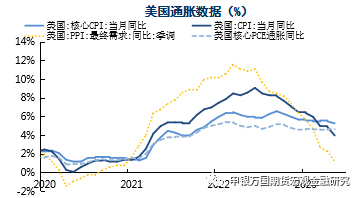

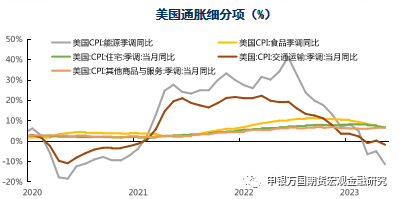

通胀方面,能源价格回落带动美国通胀下行,但核心通胀显现较强粘性。

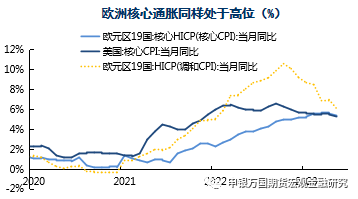

美国通胀延续趋势回落,但主要下行驱动来自于能源价格的回落和供应链问题的缓解,当前美国核心端呈现粘性,包括核心CPI、核心PCE通胀等指标并未出现明显的下行趋势。考虑原油高基数效应正在减弱,下半年能源价格回落对通胀的下行拉动也将减弱。

在逆全球化、供应链重构的成本提升大背景下,当前西方经济体所面临的通胀可能是结构性的。考虑经济的韧性和服务业的火热,美联储的年末通胀目标是回落至3.5%之下,难以支持年内降息的预期。

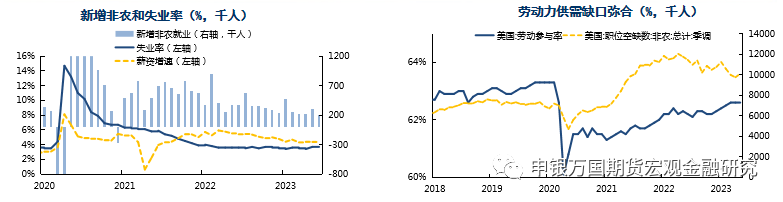

在经历了去年中旬至今的“通胀超预期走高—通胀见顶—通胀呈现回落态势—就业数据超预期—美国硅谷银行破产”的几个行情转折/加速点后,下一个行情的关键节点或在于“美国就业市场开始降温”,当前市场对美国就业市场表现的敏感度较高。

当前美国就业市场表现较强韧性,包括新增非农就业始终维持在20万人以上的水平,失业率仍然处于4%之下,薪资同比增速维持4.3%以上的水平,支撑了当前美国的消费市场。尽管劳动力市场的供需缺口有所弥合,但需求端的强劲短期或得以延续。尽管最新的非农数据不及预期,但是薪资增速仍然维持高位,可能不足以改变7月加息的预期。

新增非农连续低于15万人、薪资增速同比3%(环比0.2%)、失业率4%之上或能重新引发对衰退的担忧并且开启新一轮的降息预期。

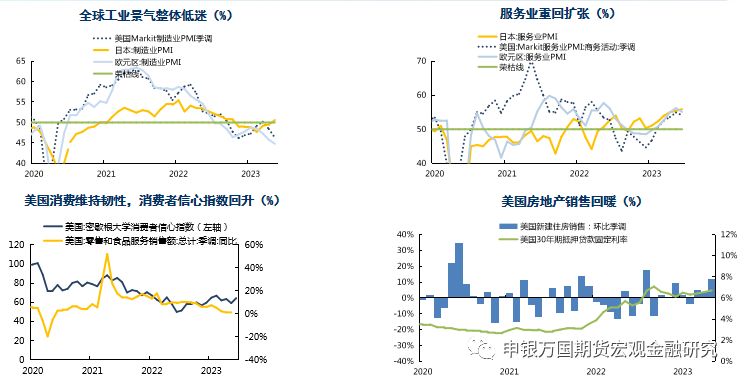

与此同时,全球经济结构分化,美国数据维持韧性(市场仍保留软着陆期待):

数据来源:Wind,申万期货研究所

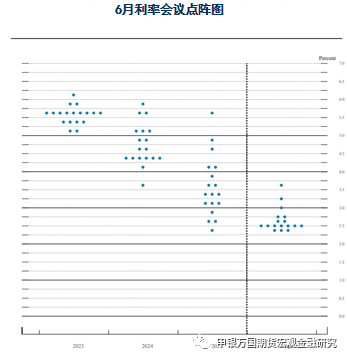

在6月利率会议上,最新的点阵图显示官员们对2023年底的政策利率预期中值为5.6%,即年内还有两次(25bp的)加息,并且明年才会开启降息,近期官员的讲话也一再强调了当前立场。

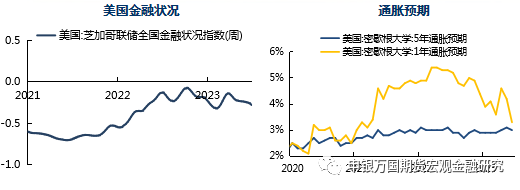

除了就业市场强劲以及通胀并未出现更令人信服的受控迹象,当前美国金融状况整体仍然较为宽松,同时美联储有打压市场通胀预期的需求,因此预计短期内美联储将维持较为鹰派的立场,即表示年内将加息至5.5%以上的水平,同时保持年内不降息的表态。

数据来源:Fed,Wind,申万期货研究所

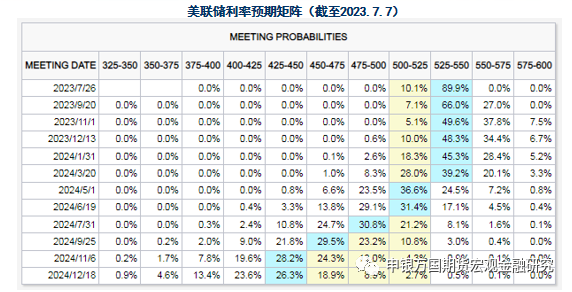

目前市场基本消化7月再度加息的预期,但对美联储能否达成年加息至5.5-5.75%存在质疑。

美联储当前拉长加息时间以扩大货币紧缩政策的影响(以时间换空间),但对市场影响而言逐步弱化,一方面当前已经处于加息周期的尾声,进一步紧缩的空间有限,但同时,宽松周期可能难以在短期开启,货币政策对行情影响力降低。

按当前趋势推演,预计今年美联储还有25bp-50bp的加息幅度,如果四季度通胀能够回到3.5%之下,核心通胀出现明显回落,可能将不会有第二次加息,或于明年一季度开启降息。

数据来源:CME,申万期货研究所

紧缩政策的约束:信贷紧缩风险

3月美国硅谷银行破产引发市场动荡,危机持续发酵并蔓延至欧洲银行业。尽管相关监管机构的介入令其未引发系统性风险,风险冲击得到妥善处理,但对潜在风险的担忧一定程度上改变了整体的市场逻辑。

银行业危机消除了“加息提速”的可能,美联储对待紧缩政策更加谨慎,加息模式步入“缓步加息”模式,同时加息终点的预期也因此下调。

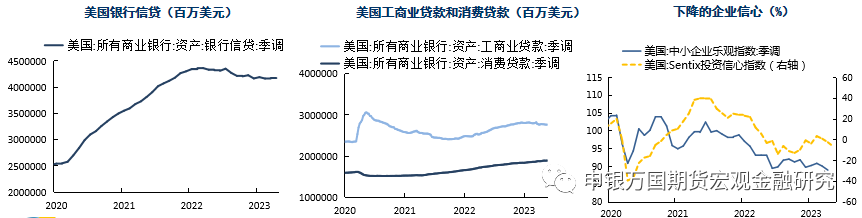

信贷紧缩风险升温,二季度并未因银行破产事件出现信贷的加速收缩,不过结构上看消费信贷仍然稳步增长,但是商业信贷已经开始紧缩,一方面可能是来自于高利率环境下企业扩张的意愿的下降,另一方面是银行业压力下贷款标准的收紧,这进一步限制了美联储的政策紧缩空间。

数据来源:Wind,申万期货研究所

紧缩政策的约束:阶段性发债提速,美元流动性偏紧

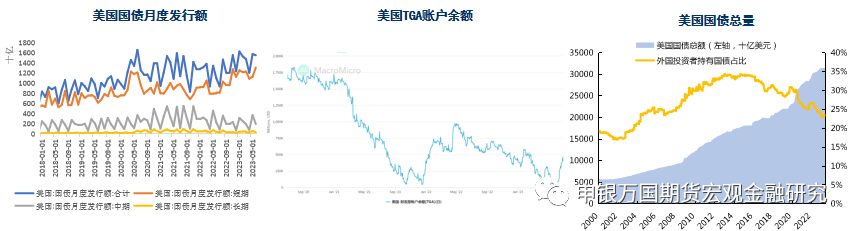

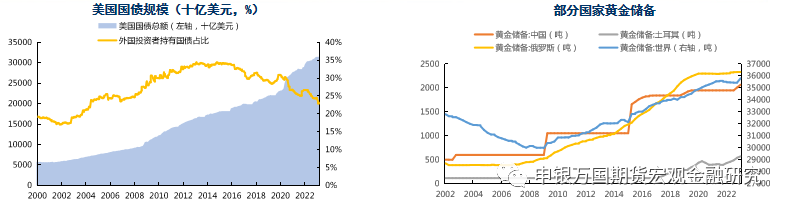

6月美国两院最终通过债务上限法案,暂缓债务上限生效至2025年年初,并对2024财年和2025财年开支进行限制。这意味着未来一段时期美国财政部可能密集发债,或导致美元流动性偏紧。同时,为了避免引发流动性风险,可能更多以短债形式(当前美国有较大的货币市场作为支撑,但利率较高),而发行中长债缺乏足够的大买家可能对银行体系形成虹吸,引发市场的流动性风险。

财政部希望在9月前能够使一般账户恢复到约6000亿美元的正常水平,考虑美国全年财政赤字超过2万亿美元,摩根大通预计美国财政部将在4个月内发行8500亿美元国债,年底前美国将借入1.1万亿美债。

资料来源:Wind,MacroMicro,申万期货研究所

海外主线方面:

短期(三季度):市场对加息周期进行尾声定价,美元现流动性较为紧张。经济:美国经济边际降温,但整体延续韧性。通胀:通胀延续回落态势,但是回落速度放缓。劳动力市场:需求表现旺盛,支持就业数据维持韧性。货币政策路径:三季度或再加息一次。关注美国信贷萎缩风险。关注美国财政部密集发债下美元流动性紧张风险,对美元构成支撑。

中期(至明年一季度):市场寻找经济衰退的蛛丝马迹,对美国软(硬)着陆进行定价。预计美国年末通胀降至3.5%之下,降至3%之下或是开启降息的前置条件,如果四季度通胀能够回到3.5%之下,核心通胀出现明显回落,可能将不会有第二次加息。当新增非农就业连续低于15万人,失业率上升至4%之上,薪资同比增速降至3%之下或开启对衰退的计价。

金融资产:美元以及美债阶段性偏强,但幅度可控

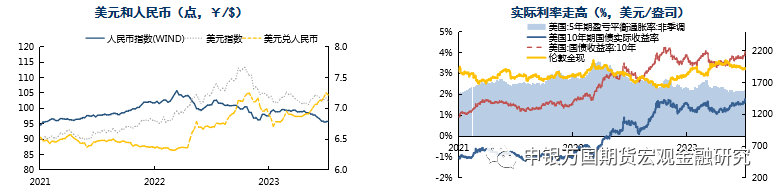

随着去年四季度市场对通胀顶部和终端利率顶部的确认,美债利率和美元指数整体呈现见顶回落的走势。

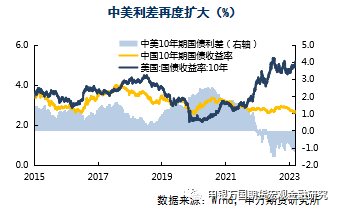

由于相对较强经济表现和美联储持续的表态,市场对于年内降息的预期暂时退潮,令美元的回落出现企稳,于此同时人民币在利差扩大和经济复苏不及预期的背景下出现走弱,令贵金属呈现“内强外弱”的表现。

考虑美元流动性可能较为紧张,以及短期不会降息,美元可能表现为震荡偏强。而随着人民币接近此前低点,考虑人民银行或不希望人民币出现趋势性贬值,目前跌势或暂缓。

外汇储备多样化驱使下,央行对黄金需求维持稳定

近年来,发达经济体以债务驱动经济模式效能的愈发低效,美国倚仗其美元的超然地位,实施实际上的财政赤字货币化,转嫁自身的金融风险。令各国追求外汇储备多样化的需求不断升温。此背景下黄金的货币、财富储藏属性愈发凸显。过去10年世界黄金储备的年均增长量超300吨,接近实物需求的10%,为黄金提供支撑。其中,去年11月以来,我国已经连续8个月增持黄金,截至6月末中国央行黄金储备达6795万盎司。

资料来源:Wind,申万期货研究所

资料来源:Wind,申万期货研究所

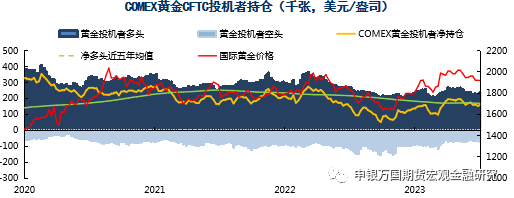

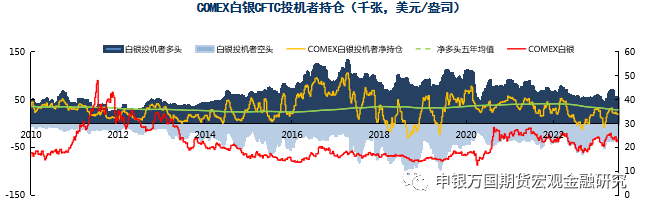

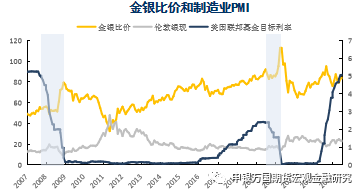

考虑当制造业整体萎靡时期(参照指标选用美国制造业PMI),金银比价一般处于同期高位,当前在没有出现美国经济的软着陆的情况下,金银比价可能难以回归,银价主要跟随黄金表现。

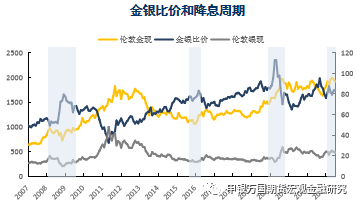

参考此前降息周期开启前,往往出现衰退交易以及美元流动性问题,导致金银比价进一步走高,因此多头配置上更推介黄金为标的。

资料来源:Wind,申万期货研究所

未来一个季度,市场对加息周期进行尾声定价,美元现流动性较为紧张。整体处于进一步加息空间有限,但短期无法开启降息的尴尬局面,美联储维持高利率的情况下,黄金以及白银难以出现趋势性行情,或延续调整,不过考虑货币政策紧缩的空间有限,整体回调幅度相对可控。考虑四季度到明年一季度可能会有更明显的经济降温信号,同时核心通胀届时可能将有受控迹象,市场计价美国软着陆还是硬着陆,贵金属或将迎来上升契机。白银整体跟随黄金,但是受实物需求可能降低的约束,对于流动性风险和衰退交易的敏感度较高。

更长时间维度上,随着通胀回落以及经济走弱,美联储的货币政策将出现松动,周期转换下黄金长线看涨逻辑较为明确。此外,随着西方主要经济体滞胀问题可能长期化,叠加美元影响力的下降,黄金货币属性凸显,未来较长时间周期内黄金的价值将逐步提升。

黄金主力合约参考价格区间 6M:440-500元/克;白银主力合约参考价格区间 6M:5200-6500元/千克。

市场风险:通胀、就业数据持续高于预期,流动性风险。

24小时热点