钢材产量高位难续,关注硅铁复产动向--申万期货_商品专题_黑色金属

2023-09-25 17:13:00

摘要

-

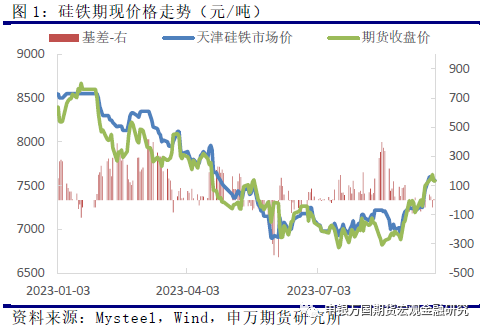

今年年中、硅铁期现价格围绕7000元/吨一线低位震荡运行。9月随着地产利好政策密集落地,叠加金九银十消费旺季来临、市场对产业链终端需求的表现有着较好预期,黑色板块情绪得到明显提振。钢材产量居高不下,叠加国庆超长假期临近、下游对原料的采购备货需求集中释放,9月河钢硅铁招标价环比8月上调120元/吨至7450元/吨,进一步提振市场情绪。在政策加持叠加需求旺盛的支撑下、硅铁价格中枢出现明显抬升。天津72硅铁市场价格以及主力合约SF2311价格均上涨至7550元/吨一线,涨幅分别达到6.5%和6.8%。

-

后市来看,今年电厂存煤充足,金九银十旺季过后非电需求趋于下降,煤炭市场供需关系或重回宽松态势,碳元素估值有望回落,兰炭价格存在下滑空间,行业用电成本也存在下调可能,硅铁成本支撑力度或有松动。需求方面,后市终端用钢需求逐渐进入淡季,成材利润水平偏低,钢厂生产积极性趋于下降,加之平控政策有望推进,钢材产量高位状态难以持续;金属镁产量难有超预期增长;同时海外消费复苏缓慢、硅铁出口仍将维持低位,需求端的整体表现趋弱。而供应端来看,今年行业利润偏低、厂家开工积极性不高,当前市场供需矛盾并不明显,但后市若行业生产成本下移,厂家开工积极性或将有所回升,在需求表现转弱的环境下,市场供需关系恐重回宽松格局,压制硅铁价格的上方空间,需持续关注硅铁厂家的复产动向。

正文

01

近期硅铁价格走势分析

今年年中、硅铁期现价格围绕7000元/吨一线低位震荡运行。9月随着地产利好政策密集落地,叠加金九银十消费旺季来临、市场对产业链终端需求的表现有着较好预期,黑色板块情绪得到明显提振。钢材产量居高不下,叠加国庆超长假期临近、下游对原料的采购备货需求集中释放,9月河钢硅铁招标价环比8月上调120元/吨至7450元/吨,进一步提振市场情绪。在政策加持叠加需求旺盛的支撑下、硅铁价格中枢出现明显抬升。天津72硅铁市场价格以及主力合约SF2311价格均上涨至7550元/吨一线,涨幅分别达到6.5%和6.8%。

02

硅铁基本面行情解析

1、钢材产量高位状态难以维持。

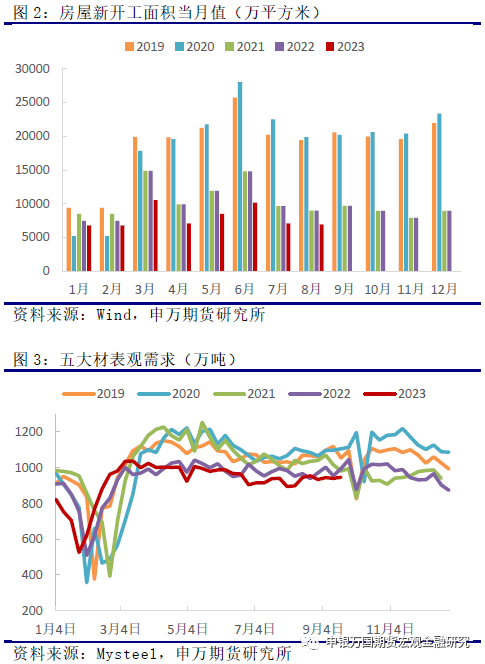

年中认房不认贷、放开限购、降低贷款利率等政策提振市场情绪,但从今年地产销售数据来看,市场呈现明显的下行格局,地产市场修复之路长夜漫漫,四季度商品房销售面积难回去年同期水平以上。今年上半年、商品房销售面积表现为同比降幅扩大,7-8月降幅有所收窄,但绝对降幅仍在20%以上。1-8月累计销售面积同比降幅15.9%。房企资金面持续承压,即便四季度销售面积能够明显修复,但新开工数据的修复企稳在短期内难以实现,低迷的新开工将进一步影响存量用钢需求。3月以来房屋新开工面积同比降幅近30%,1-8月累计新开工面积同比降幅在24.9%左右。

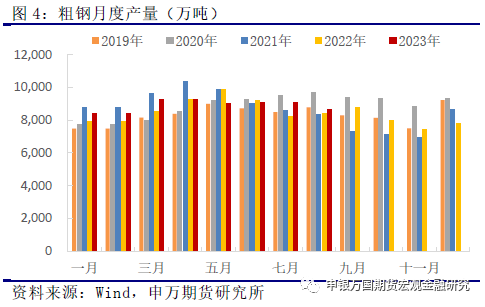

今年产业链终端需求表现不及预期,自二季度开始,五大材表需逐渐降至同期水平以下,年中同比降幅超过10%。今年钢材利润整体偏低,三季度随着原料价格的反弹、钢厂利润再次收缩,但一系列经济扶持政策出台、市场信心回暖明显,钢材产量延续高位。金九银十旺季初期表需仍处同期水平以下,终端用钢需求的全面复苏仍需时日,今年旺季终端需求的成色有待观察。旺季过后,终端用钢需求趋于回落,四季度产业链需求端的改善程度或将较为有限。在利润处于偏低水平的情况下,钢厂生产积极性或将有所下降。

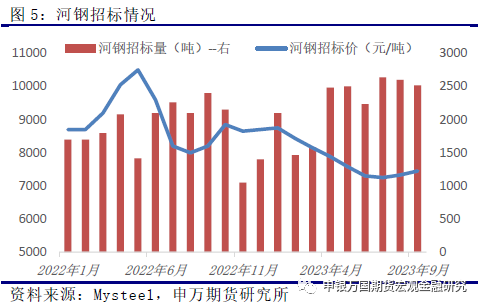

今年1-8月,粗钢累计产量较去年同期增加1978万吨,增幅2.85%左右,日均粗钢产量293万吨远超去年全年的均值水平277.5万吨。今年若全年粗钢产量平控要求仍需落实,四季度钢厂减产压力巨大,政策推进的难度增加,后市仍需关注今年平控政策的具体实施细则。

今年钢厂利润水平偏低,对原料的采购态度较为谨慎,存在明显的压价情绪、并采取低库存策略进行成本管理。河钢招标价跟随硅铁价格中枢的下移、呈现逐月下滑的走势,上半年钢厂硅铁库存可用天数逐渐降至历史低位。

政策密集落地、市场信心回暖,钢厂在金九银十旺季来临前的补库积极性有所好转,三季度河钢采购量明显增加,招标价也随着硅铁价格的反弹有所上调。但由于钢材产量居高不下,钢厂库存可用天数仍维持在低位水平。

10月仍处旺季周期,在政策加持的环境下,本轮招标仍有望对硅铁市场形成支撑。但年底终端需求逐渐转淡、钢材产量趋于下滑,钢厂对原料采购的积极性或将有所转弱,在成材利润偏低的背景下、淡季钢厂原料库存仍将维持在低位水平。若硅铁价格中枢下移,钢厂备货压价情绪仍将有所体现,钢厂需求对价格的支撑力度恐将逐渐弱化。

2、镁企开工难有大幅回升,出口低位状态仍将延续。

二季度在府谷地区兰炭拆炉消息扰动下,市场供应端存在收缩预期,镁企挺价情绪浓厚,价格出现两次明显上调。5-6月镁锭日均产量同比降幅扩大至30%以上,然而由于下游对高价镁锭的接受程度有限,疲弱需求拖累下镁锭价格重回低位。府谷新炉投产进程缓慢,镁锭产量低位延续,叠加金九银十旺季临近,下游备货需求释放,市场供需关系有所改善,镁锭价格中枢稳步抬升,但下游企业对高价货源接受程度有限。

国内外经济仍处缓慢复苏阶段,消费旺季过后金属镁下游需求的表现不容乐观,镁锭价格上方压力仍存,企业开工积极性或将有所转弱。加之陕西新炉的审批与复产仍需时日,镁锭产量水平难有大幅回升,镁企对75硅铁的需求增量有限。

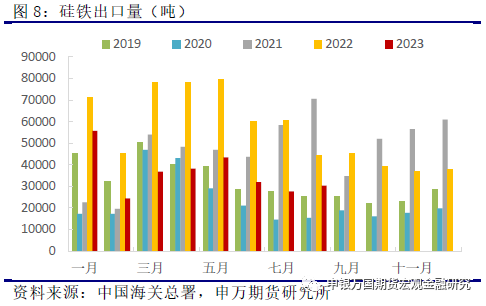

今年在加息缩表的环境下、海外经济表现疲弱,粗钢产量水平同比偏低。5月海外粗钢产量同比回正,但去年产量基数较低、海外粗钢产量绝对水平仍处低位。1-7月累计产量同比下降4.6%。海外合金消费下滑,地缘政治因素扰动减弱,合金出口量降至低位。1-8月我国锰硅总出口量仅有3.66万吨,同比降幅高达62.6%。硅铁总出口量28.8万吨左右,同比降幅44%。四季度海外终端需求修复空间有限,钢材产量难有超预期的增长,双硅出口低位状态仍将延续,出口市场对国内供应压力的缓解作用较为有限。

3、兰炭价格易跌难涨,用电成本仍存下调可能。

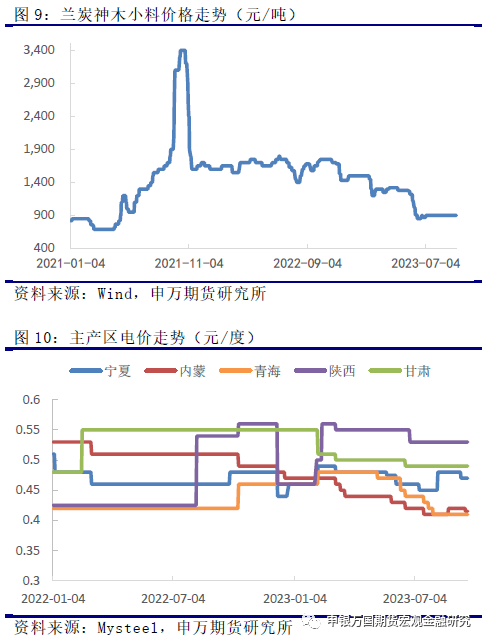

上半年、供应宽松格局下碳元素估值回落明显,兰炭价格跟随煤价高位下调,神木小料价格由年初的1500元/吨回落至850元/吨,年中跟随煤价反弹至900元/吨后持稳。从主产区电价来看,由于煤价中枢回落,今年除宁夏与陕西外,硅铁各主产区电价均较2022年年底有所下调,硅铁平均用电成本下调幅度在0.02元/度左右。

安监扰动涉及的范围及持续的时间均较为有限,今年煤炭在产产能增加、原煤产量维持在去年同期水平以上。同时,今年在疫情扰动消退、进口零关税政策持续的背景下、煤炭进口增量明显。保供政策下电厂存煤充足、采煤仅以长协拉运为主,市场煤资源相对充足。虽然四季度用煤用电需求逐渐进入旺季,但非电需求趋于下降,在安监扰动趋弱且下游电厂存煤充足的环境下,碳元素高位估值缺乏支撑,煤价存在回落空间,兰炭价格易跌难涨。同时,双硅主产区用电成本也存在进一步下调的可能。

4、供需关系趋向宽松,关注厂家复产节奏。

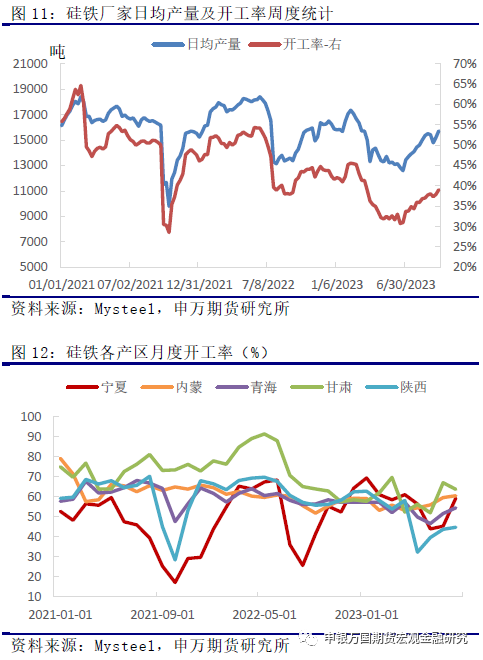

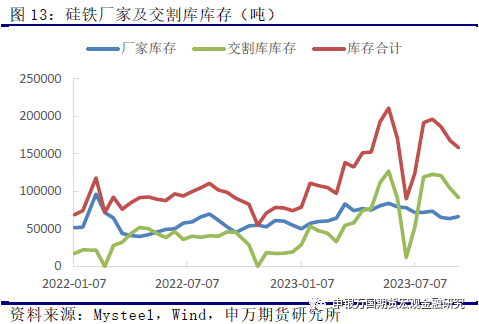

2月硅铁厂家利润压缩,避峰检修的厂家不断增加,硅铁日产水平逐渐回落,年中硅铁日均产量降至12600吨左右的年底低位。三季度硅铁价格止跌企稳,各主产区电价均有所下调,硅铁行业利润尚可、厂家陆续复产,日产水平低位回升,市场供需关系存在转向宽松的趋势。

当前硅铁各产区中,陕西、甘肃地区利润倒挂,宁夏产区利润尚可,内蒙、青海厂家利润在300元/吨以上、以目前的开工水平来看,厂家开工仍存较大的回升空间。若后市硅铁成本有所下调,厂家复产积极性或进一步增加,后市需持续关注厂家的复产节奏。

三季度钢材产量升至高位,但非钢需求进一步走弱,叠加硅铁复产增加,市场供需关系向宽松转变,厂家仍存去库压力。相比于锰硅,目前硅铁市场供需矛盾不大,短期走势以跟随板块波动为主。但后市厂家复产积极性或将有所提高,而钢材产量趋于下滑、镁市与出口疲态难改,市场供需关系存在进一步走向宽松的可能,库存的消化进程仍不宜乐观。

03

投资逻辑与交易策略

今年电厂存煤充足,金九银十旺季过后非电需求趋于下降,煤炭市场供需关系或重回宽松态势,碳元素估值有望回落,兰炭价格存在下滑空间,行业用电成本也存在下调可能,硅铁成本支撑力度或有松动。需求方面,后市终端用钢需求逐渐进入淡季,成材利润水平偏低,钢厂生产积极性趋于下降,加之平控政策有望推进,钢材产量高位状态难以持续;金属镁产量难有超预期增长;同时海外消费复苏缓慢、硅铁出口仍将维持低位,需求端的整体表现趋弱。而供应端来看,今年行业利润偏低、厂家开工积极性不高,当前市场供需矛盾并不明显,但后市若行业生产成本下移,厂家开工积极性或将有所回升,在需求表现转弱的环境下,市场供需关系恐重回宽松格局,压制硅铁价格的上方空间,需持续关注硅铁厂家的复产动向。

04

风险提示

1、经济扶持政策进一步出台提振市场情绪,钢厂利润修复、减产程度不及预期。

2、平控政策并未按预期落地。

3、厂家控产力度加大,供需关系得到修复。

4、年底用煤用电旺季,碳元素估值回升,兰炭价格上行,用电成本抬升,夯实硅铁成本支撑。

1. 欢迎转载,转载时请标明来源为99期货。商业性转载需事先获得授权,请发邮件至:media@fx168group.com。

2. 所有内容仅供参考,不代表99期货立场。我们提供的交易数据及资讯等不构成投资建议和依据,据此操作风险自负。

24小时热点

暂无数据