甲醇仍有上涨空间-申万期货_商品专题_能源化工

2023-01-18 17:45:53

摘要

经过长期的筑底以后,节前甲醇市场开始逐步拉升,究其原因主要是备货行情的需求以及上游成本端的支撑。

正文

01

近期甲醇开工下滑

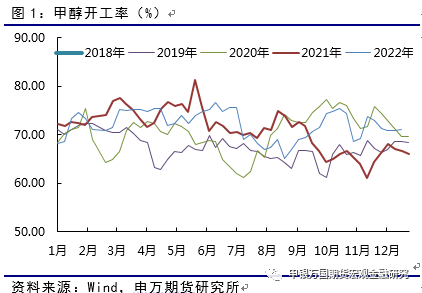

目前甲醇开工负荷67.59%。较去年同期下跌3.25个百分点;西北地区的开工负荷为80.70%,较上周下滑0.27个百分点,较去年同期下跌4.78个百分点。本周期内,受西北、华北、西南地区开工负荷下滑的影响,导致全国甲醇开工负荷下滑。截至1月12日,国内非一体化甲醇平均开工负荷为56.12%,较上周下跌0.78个百分点。

02

主产区成本端给予支撑

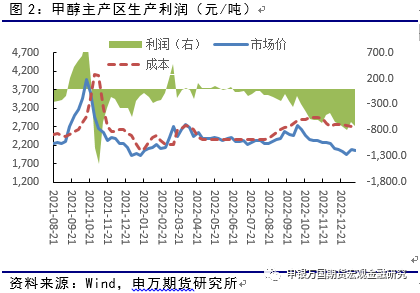

国内动力煤市场交投活跃度稍有提升,煤价略有上扬。产地方面,主流大矿多保持稳定生产,以兑现长协资源为主。市场煤来看,供应端停产放假民营煤矿数量增加,市场煤供应略有收紧,在产煤矿多出货良好,可基本保持产销平衡,库存压力不大,坑口价格出现小幅上调;需求端,部分下游非电用户有春节前适量备货需求释放,拉运需求向性价比较高的在产煤矿集中,同时部分中间贸易商也有提库意向,操作积极性有所提升,对市场形成一定支撑。整体来看,产地动力煤市场交投有所好转,市场煤坑口价格出现小涨。

03

下游需求涨跌互现,整体有所回暖

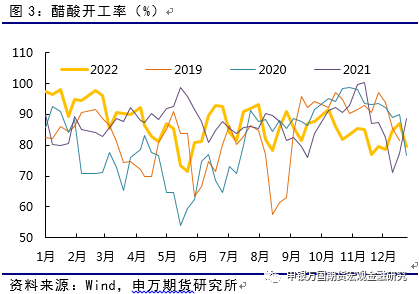

国内煤(甲醇)制烯烃装置平均开工负荷在80.06%,较上周期上涨6.64个百分点。其中外采甲醇的MTO装置产能约645万吨,平均负荷65.73%。本周期内,沿海个别装置重启及内地部分装置负荷提升,国内CTO/MTO装置整体开工上涨。

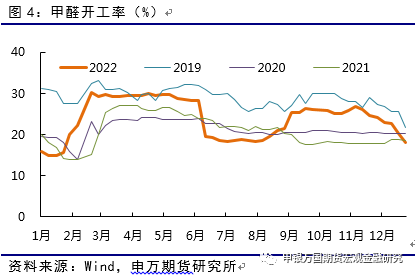

甲醛行业样本开工负荷14.7%,较前期下降4.2个百分点。山东、江苏、河北、华南有部分装置停车或低负荷运行,行业整体开工继续下降。

二甲醚行业开工负荷11.59%,较前期提升1.24%。丹峰、永煤等装置停车中,部分装置延续低负荷运行。

国内MTBE样本企业装置平均开工负荷58.67%,与上周期相比上涨5.64个百分点;山东地区MTBE装置平均开工负荷59.53%,与上周期相比上涨7.55%。本周期内虽然仍有MTBE 厂家停工避险,但是同期山东京博石化的混合烷烃脱氢配套MTBE装置恢复正常运行,同时也有厂家装置开工负荷提升,国内 MTBE 样本企业装置开工负荷继续提升,MTBE供应量进一步增加。

04

库存

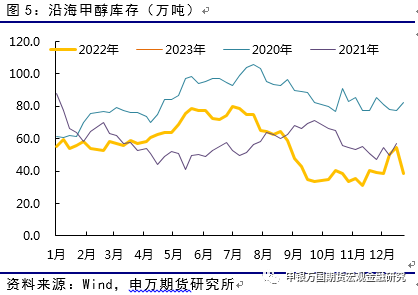

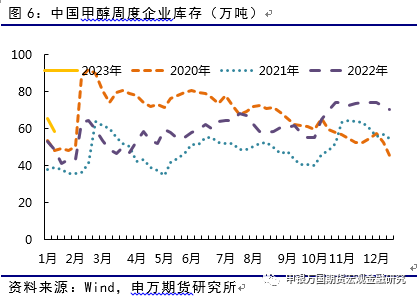

沿海地区库存方面,整体库存在81万吨,整体沿海地区甲醇可流通货源预估19.3万吨附近。预计1月13日至1月29日中国进口船货到港量在47.78-48万吨。其中江苏甲醇库存在44.9万吨,进口船货陆续到港卸货且部分库区提货速度下降,导致江苏连续累库。浙江甲醇库存在20.2万吨,累积库存主要源自于工厂的节前备货。

04

总结

近期甲醇市场的上涨既是整体能化板块在需求复苏、上游成本带动下的整体上涨,也是甲醇品种自身开工下滑、库存降低的基本面带动。节后甲醇市场的操作主要关注几点,一是国内需求复苏的持续性,这点至少目前来看是有保证的。二是节日期间累库的量,如果港口库存累积超过5万吨,或者社会库存累积超过20万吨的话短期对于甲醇市场会有一定压力。三是关注气头装置复工的进度以及甲醇春季检修的节奏。目前而言,甲醇这波上涨仍有一定延续空间。

1. 欢迎转载,转载时请标明来源为99期货。商业性转载需事先获得授权,请发邮件至:media@fx168group.com。

2. 所有内容仅供参考,不代表99期货立场。我们提供的交易数据及资讯等不构成投资建议和依据,据此操作风险自负。

24小时热点

暂无数据