恒力期货能化日报20240827

一眼通

油品

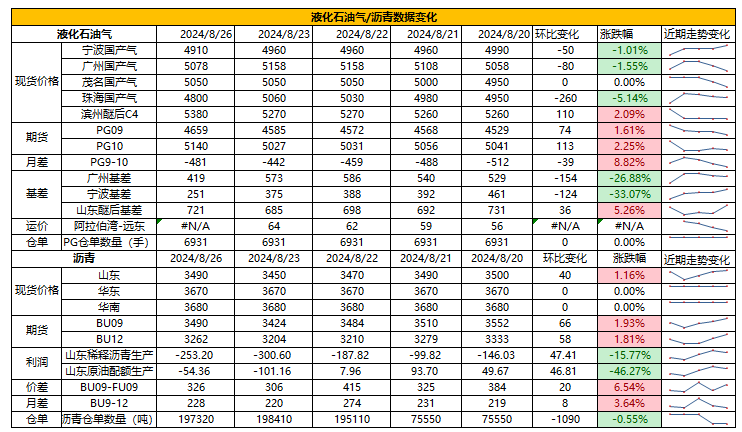

LPG

方向:偏多

行情回顾:沙特阿美公司8月CP出台,其中丙烷590美元/吨,较上月价格上调10美元/吨;丁烷570美元/吨,较上月价格上调5美元/吨。

逻辑:

1.国内液化气商品量为 52.2万吨左右,较上周增加0.2万吨。本周炼厂库容率26.2%,环比下降0.34%。港口库存272万吨,环比增加16万吨。

2.燃烧需求淡季,化工需求环比增加,PDH开工率69%,环比增加3%。MTBE开工率59.5%,环比增加0.4%,烷基化开工率44.7%,环比上涨0.16%。

3.山东民用气5160元/吨(0),华东民用气4913元/吨(-30),华南民用气5090元/吨(-30)。

4.风险提示:宏观因素影响

沥青

方向:区间震荡【3350,3550】

行情回顾:现货走弱,注册仓单增加,国内库存小幅下降,总库存同比高位。

逻辑:

1.炼厂利润亏损,国内开工率低位,周产量为47.9万吨,环比增加4万吨 ,2024年1-8月份沥青累计产量1872.59万吨,同比减少450.17万吨,降幅19.4%。9月份国内沥青总计划排产下低位。

2. 社库234万吨,环比下降2%,厂库105万吨,环比下降2%。国内炼厂出货量35万吨,环比减少5%。北方炼厂部分出货不佳,下游终端刚需有限,山东现货3450(0)。

风险提示:宏观因素影响

芳烃

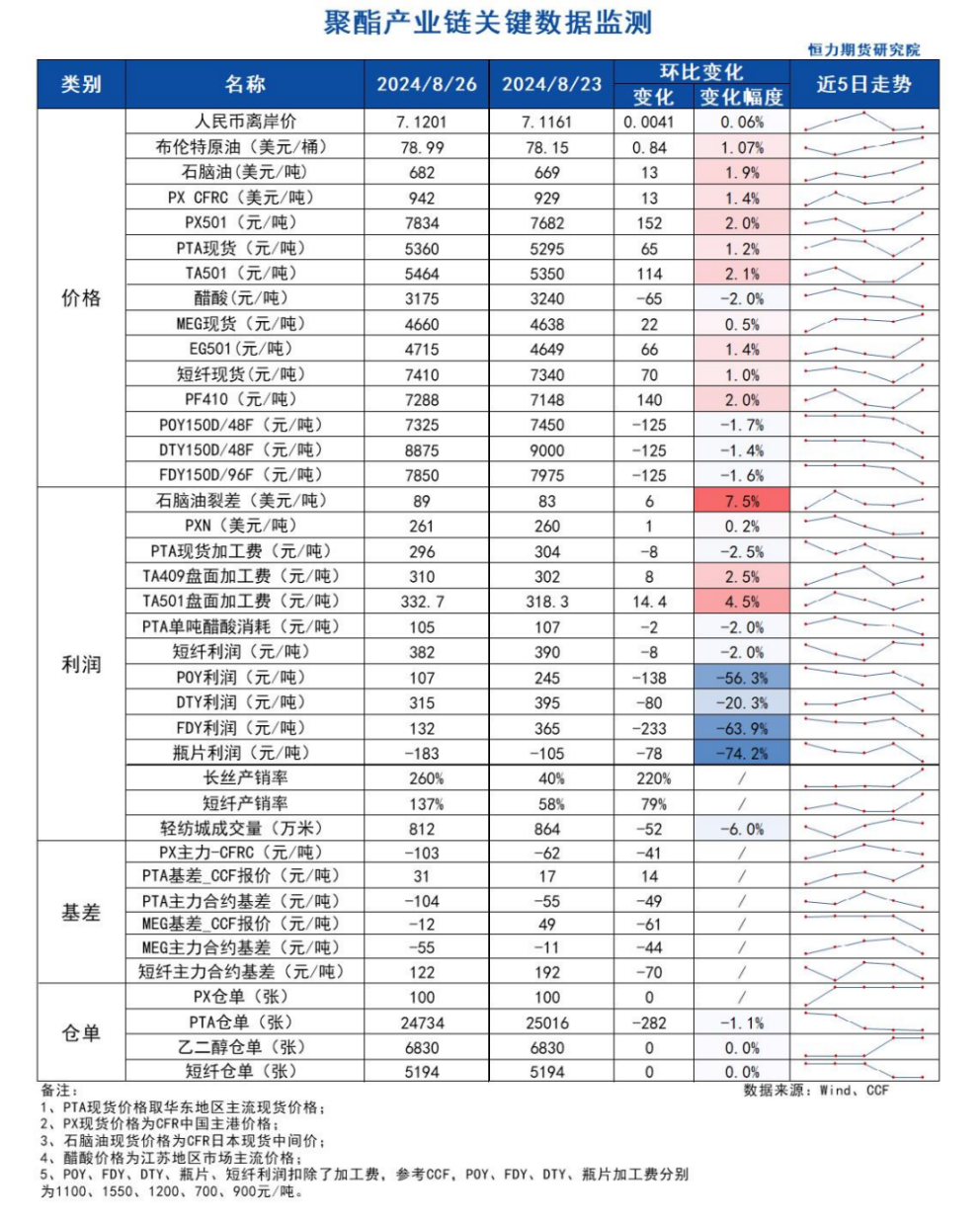

PX

方向:不追空

盘面:

1、PX01合约收盘价7834(+164, +2.14%),持仓减少12049手至8万手(多空增仓);

2、PX 9-1月差-124(-14),PX01-CFRC -103(-41);

3、仓单100(-)。

基本面:

1、实货:CFR中国均价为942美元/吨(+13,+1.4%),下午PX商谈仍较清淡,实货10月在-11有买盘,10/11换月在-5有卖盘;

2、估值与利润:MOPJ价格为682美元/吨(+13),PXN $261(+1);

3、供给:供应下降,国内PX负荷上升至86.2%附近(-0.2pct);亚洲PX装置负荷上升至77.7%附近(-1.4pct),恒力、盛虹周内装置负荷有所下降,浙石化初步计划9月初歧化装置检修10天,PX预计降负;威联化学初步计划9月停车检修一套100万吨PX装置,持续时间10天左右;

4、需求:PTA负荷下降0.1%至82.6%,恒力石化PTA-5生产线于8月17日开始停车检修,涉及产能250万吨,220万吨生产线计划9月进行检修;四川能投100万吨PTA装置8月24日重启,此前于4月3日停车;台化兴业120万吨PTA装置计划9月起停车检修两周;

5、下游:TA现货加工费296(-8),TA01盘面加工费333(+14),长丝产销260%附近,短纤平均产销137%。

策略:可适量套利多PX空原油。

风险提示:油价异动、终端淡季快速兑现。

PTA

方向:谨慎看涨

理由:下游产销放量、终端开工好转。

逻辑:

今日01合约以5464点收盘,较昨日结算价上涨116点,涨幅2.17%,日内减仓86962手至118.5手,TA9-1价差为-96(-8)。现货方面,今日主流现货基差在09+31,9月底主港在01-45附近商谈;PTA现货加工费在296元/吨附近(环比-2.5%);供给方面,PTA负荷下降0.1%至82.6%,恒力石化PTA-5生产线于8月17日开始停车检修,涉及产能250万吨,220万吨生产线计划9月进行检修;四川能投100万吨PTA装置8月24日重启,此前于4月3日停车;台化兴业120万吨PTA装置计划9月起停车检修两周。下游聚酯负荷为86.7%(-0.1pct);加弹、织造及印染的开机率维持增长,分别达到84%、69%和73%。江浙涤丝今日产销整体放量,至下午3点半附近平均产销估算在260%附近,今日轻纺城市场总销量812万米,较昨日减少184万米。

策略:无。

风险提示:油价异动、终端淡季快速兑现。

乙二醇

方向:谨慎看涨

理由:下游需求良好。

逻辑:

今日EG2501合约收盘价4715(+54),日内增仓17497手至26.55万手,EG9-1价差为-70(-1)。现货方面,现货主流围绕01合约-12左右商谈,下午MEG内盘重心坚挺上行,市场商谈一般,9月下期货基差在01合约升水2-5元/吨附近,商谈4699-4702元/吨附近。华东主港地区MEG港口库存约68.14万吨(隆众资讯),相较上期去库0.28万吨;供给方面,乙二醇整体开工负荷上升至67.52%(+0.4pct),其中煤制乙二醇开工负荷66.21%(+2.06pct);需求方面,下游聚酯负荷为86.7%(-0.1pct);加弹、织造及印染的开机率维持增长,分别达到84%、69%和73%。江浙涤丝今日产销整体放量,至下午3点半附近平均产销估算在260%附近;轻纺城市场总销量812万米(-184)。

策略:多单可部分止盈

风险提示:油价异动、终端淡季快速兑现。

煤化工

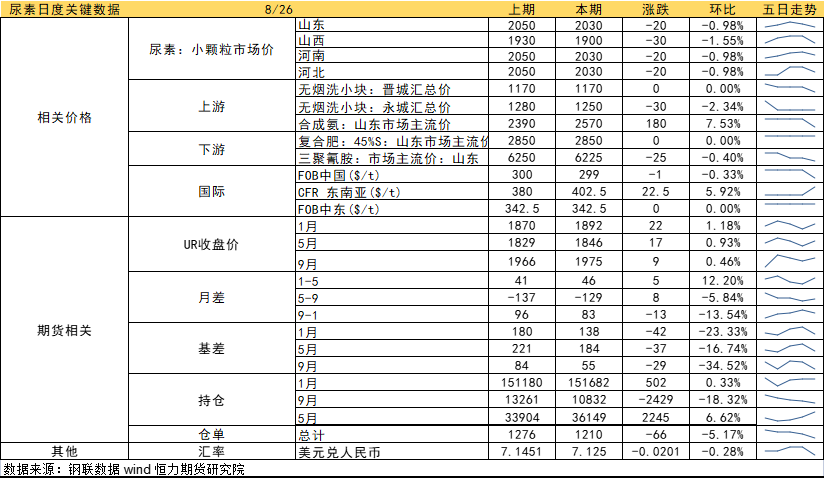

尿素

方向:震荡偏弱,注意反弹风险

逻辑:1.现货端,前期价格连续下跌,部分贸易商和下游逢低刚需补仓,但周末跟进情绪稍有回落,成交趋缓,周一报价继续松动下滑,交投氛围减弱,贸易商跟进趋缓。

2.供应方面,供应17-17.5万吨浮动,后续或回升到18万吨以上。八月中下旬仍有新增投产计划,河南延化80万吨年产装置已经投产,若陕西龙华的80万吨年产计划同样兑现,日产或新增6000吨,较去年供应相对充足。需求方面,高温和环保等因素下工业依旧按需采购,农需扫尾阶段,复合肥成品库存较高,目前对尿素消耗量一般,整体实际需求仍较为分散。上周企业库存量43.72万吨,较前期增加11.29万吨,环比增加34%,累库明显。整体而言,当前供应和政策压力仍存,短时利好驱动暂不明显,秋季肥需求未集中启动,但低价或有阶段性逢低采购现象,加上出口相关的消息面炒作情绪,市场预计短期调整,或迎来一波逢低采买带来的阶段性反弹,需要继续关注延后的秋季复合肥状况。出口若持续受限,中长期上方压力较大

向上驱动:下游刚需

向下驱动:淡储,保供稳价,累库

风险提示:出口政策、保供稳价、需求放量情况、新增投产、淡储、上游煤炭端变动以及国际市场变化

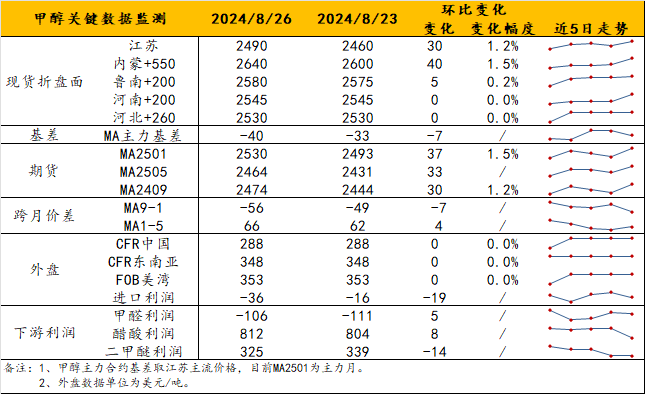

甲醇

方向:反弹修复结束,回归筑底。

理由:估值修复完成,筑底过程中等待新驱动。

逻辑:期价表现坚挺,现货随之提涨。港口方面,基差窄幅波动,约09+25/01-30。内地方面,内蒙古南北线价格抬涨至2070-2110元/吨,陕西、山东及华东周边均有不同程度反弹。目前,南京诚志烯烃一套装置已重启,该预期落地后,仅外盘个别伊朗装置负荷有波动或对未来进口趋增预期产生影响,其他暂时无新利多,短期估值或见顶。观点上,基本面高库存+国内外开工率双高压力暂无法解决,抑制期现货估值,不宜追多。观点上,虽然8.26夜盘油价给出提振,但MA2501超跌修复及利多预期兑现后缺乏继续反弹的动力,且不排除随油价补涨而导致能化高开低走的可能性,宜顺势短多离场,等待新驱动。月差上,关注MA1-5反套机会。

风险提示:油价异动;关注烯烃动态。

建材化工

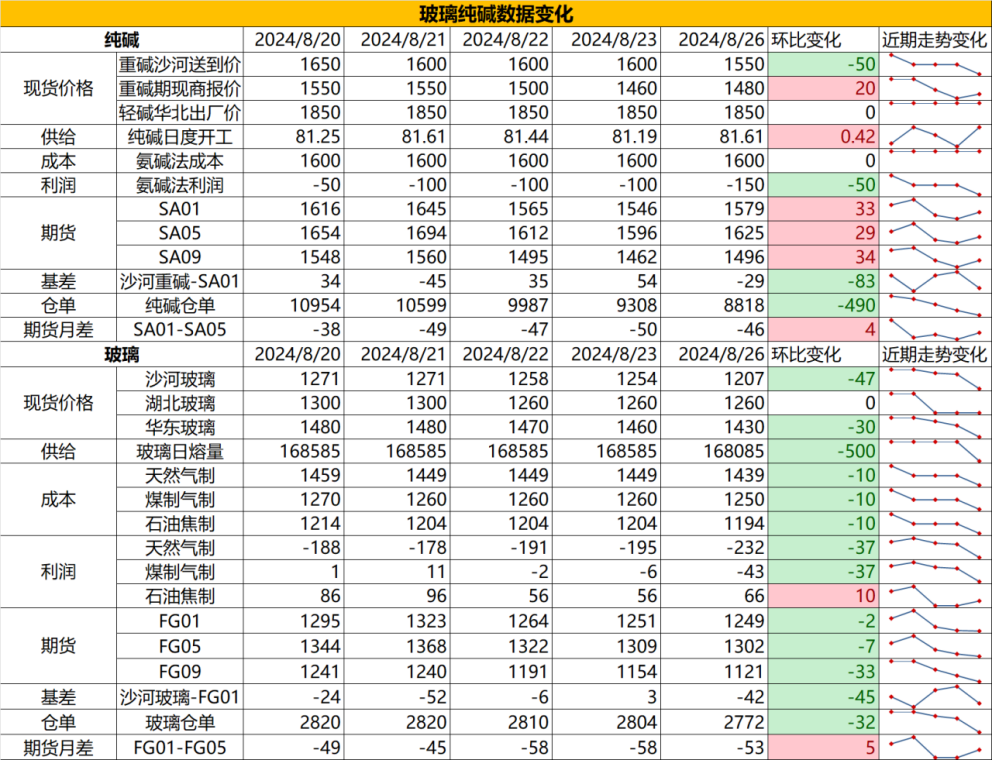

纯碱

方向:震荡偏空

行情跟踪:

截止周一,本周国内纯碱厂家总库存122.60万吨,较周四增加0.33万吨,涨幅0.27%,目前碱厂送到价降至1550-1600元/吨,目前已经跌破氨碱法成本价,期现商报价在1480元/吨,期现成交放量,但由于后续供应压力仍存,在目前库存水平充足以及下游持续减产的情况下,下游以消耗自身原料库存以及低价刚需采购为主,现货持续反弹驱动不足。

大趋势上看,当前纯碱矛盾如果没有大规模的减产也是无法缓解的,后续大概率会打破当前氨碱法现金流成本,而后观察碱厂是否有放量的减产动作带动下游小规模补库,给到纯碱暂时的支撑,但照目前的形式看,后续即使有补库带来的价格反弹趋势预计仍会相对偏弱。

向上驱动:下游阶段性补库、碱厂降负荷

向下驱动:光伏玻璃冷修、浮法玻璃亏损

策略建议: 低位不追空,反弹偏空

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:震荡偏弱

行情跟踪:

近期盘面呈现空逼多行情,现货价格仍在下调中,沙河现货价格大幅下跌至1200元/吨左右,由于高库存压力叠加现货亏损压力,8月以来玻璃已经在持续减产,但目前量还是不够的,参考今年上半年的需求情况,玻璃日熔量不减少至16.5万吨以下还是比较难达到供需平衡的,目前似有似无的补库也难给到价格很好的支撑,短期价格维持底部震荡。

从产业链端上看,下游深加工订单显著弱于往年同期水平,今年二季度以来下游的订单在持续逆季节性的走弱,这在往年基本没有看到过,而订单的持续走弱已经反应在部分深加工厂的破产倒闭上,下游的产能出清势必需要更大程度的反应在后期玻璃厂的冷修上,而冷修的前期条件依旧是降价打亏损。

向上驱动:地产政策提振、宏观情绪推动

向下驱动:地产资金问题未解决、下游订单改善不明显,下游资金情况不佳

策略建议:震荡偏空,注意低位反弹风险

风险提示:地产政策变化,宏观情绪变化

24小时热点