Mysteel参考丨国内预应力钢绞线市场前三季度解读及后市展望

2023年前三季度国内预应力混凝土用钢绞线(以下简称钢绞线)市场呈现结构化供大于求的特征,行情呈现窄幅波动运行,但行业利润较去年仍然小幅回落,北强南弱倒挂格局继续延续,区域化差异明显。全年钢绞线产量预计将达到550万吨,较去年同期小幅减少。从钢绞线下游产品看,下游行业围绕基建方面的需求尚可,国内新开工项目量较多,但整体资金情况较差,发货量一般并且新的领域增量不足。展望后市,预应力钢绞线现货供应将小幅减量,且终端需求增速也将放缓,供需面临双弱的大背景下,本文从以下几个方面对后市钢绞线市场情况进行分析与展望。

一、钢绞线市场价格回顾

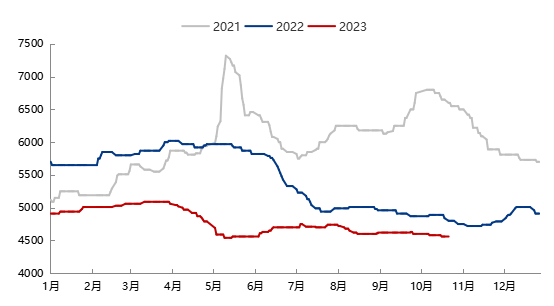

相较于2022年,2023年前三季度,国内钢绞线市场继续面临一系列挑战和机遇。首先,从需求方面来看,2023年前三季度钢绞线整体价格重心下移,对比2021年和2022年,今年价格波动幅度减小、频率减慢,国内钢绞线市场继续面临一系列困境和挑战,前三季度国内基础设施建设的放缓对钢绞线市场产生负面影响,城市化和交通基础设施建设方面的投资乏力也使钢绞线的需求放缓。一季度市场价格呈现小幅上涨,主要是对市场未来预期较为看好,但随着需求方面的印证旺季不旺,二季度的价格走势也呈现惯性下滑的态势,直至6月利好政策的频出及预期的加强,钢绞线价格止跌企稳,延续到三季度末整体价格偏震荡运行。

图1:2021-2023全国钢绞线均价走势(单位:元/吨)

数据来源:钢联数据

二、钢绞线行业供给端情况

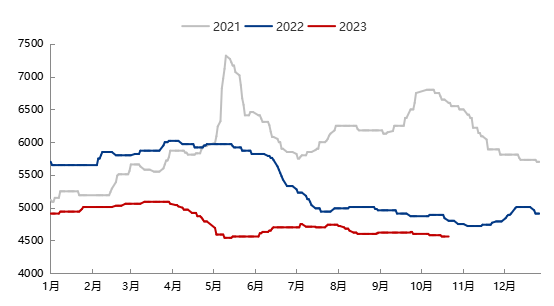

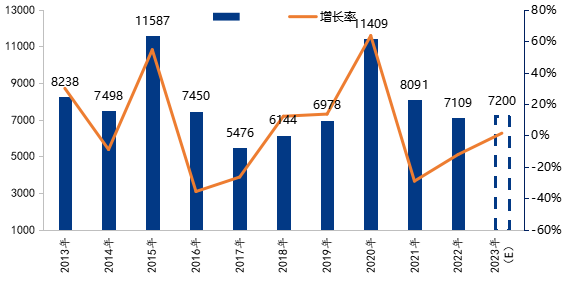

图2:2012-2023年全国钢绞线产量(单位:万/吨、%)

数据来源:钢联数据

从增长速度来看,随着国家基建及高铁的发展,2012年开始,钢绞线产量一直保持着快速的增长。特别是在2015年钢铁市场行情好转的背景下,钢绞线产量增幅更是达到了历史最高点,迅速突破了600万吨的关口。2020年全年产量高达620万吨,但近两年产量却持续回落。2021年主要受能耗双控影响以及钢材全年限产政策影响,产量有所下降。同时,2022年下游开工率较低,绞线厂利润长期倒挂,市场需求萎靡,宏观经济增长乏力,产能过剩明显,减产力度加大,导致产量进一步缩减。进入2023年,钢绞线行业的颓势仍没有明显改观,市场围绕着产能过剩、需求不足、原料下跌、经济衰退、地缘冲突、加息再续等诸多因素造成了钢绞线价格的下跌,需求端方面例如:地产、基建投资,地产新开工的失速,市场回款周期变长,导致今年市场的产量出现了下滑趋势,各厂家的开工率和达产率都到达了历年最低点。

三、钢绞线行业需求端情况

由于钢绞线在发达国家作为基础建设项目使用率已经发展十分普遍,据不完全统计,今年我国钢绞线年出口将超过50万吨,占总产量约10%左右,且几年保持增产趋势,出口量较多的厂家主要有中兴盛达、银龙、春鹏、达陆、山东经纬等,出口国家主要集中在中东、东南亚、欧美等国家。

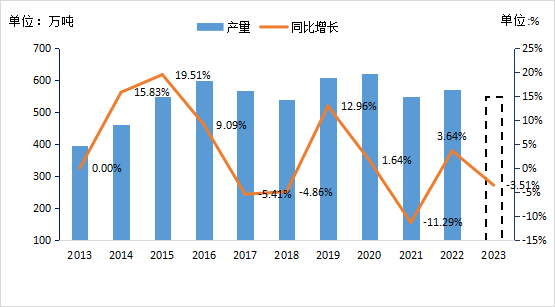

随着迅速发展的高速公路、高速铁路、城市桥梁、公共建筑、水利设施等在中国大陆产生了全球最大的钢绞线需求,其中高速铁路、高速公路需求占钢绞线总产量的70%~80%。数据显示,前三季度铁路投资仍是3年来同期最高,受疫情影响,2021年~2022年两年铁路投资过于低迷。2016~2020年上半年铁路投资额度均在5400亿元以上,高于今年同期。进入下半年以来,铁路投资环比呈下降趋势,6~8月全国铁路完成固定资产投资分别为988亿元、664亿元和607亿元。7~8月,铁路投资环比下降幅度分别达到了32.79%和8.58%。9月,铁路投资止跌回升,环比上涨2.67%。国铁集团在7月公布了全年铁路固定资产投资计划,预计7600亿元以上,投产新线3000公里以上,其中高铁2500公里,前三季度铁路投资已完成全年计划的66.96%。就四季度铁路建设,国铁集团在9月16日召开的全路电视电话会议上称,要抓住当前建设施工的黄金季节,统筹建设资源,加强施工组织,优质高效推进铁路建设,确保年内开通项目按期投产,在建项目努力完成更多实物工作量,计划新开工项目早日开工建设,坚决完成年度投资任务;认真分析装备购置需求,超前谋划明年装备采购等工作,努力为扩大内需、拉动投资。整体预计,四季度的需求超同比三季度有所回升,铁路方面投资仍有2500多亿的投资规模将需要落地,将带动钢绞线市场的需求量。

图3:全国铁路运输业固定资产投资完成额(单位:亿元、%)

数据来源:钢联数据

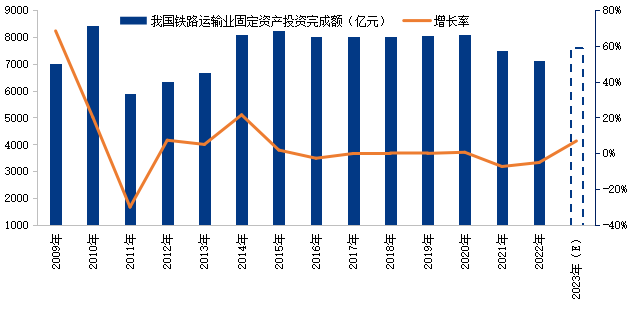

据国家统计局网站消息,1-9月份,全国固定资产投资(不含农户)375035亿元,同比增长3.1%。第三产业中,基础设施投资(不含电力、热力、燃气及水生产和供应业)同比增长6.2%。其中,铁路运输业投资增长22.1%,水利管理业投资增长4.9%,道路运输业投资增长0.7%,公共设施管理业投资下降1.2%。从数据来看,道路运输方面投资增速放缓,导致高速公路里程增量减少的主要原因有多个方面:首先,政府投资调整是一个重要因素。在过去几年里,政府采取了一系列措施来控制债务风险和防范基建过热。这导致政府对道路运输方面的投资增速进行了调整,对新建高速公路项目的审批和投资逐渐收紧,加强了对项目可行性和社会效益的评估,以确保投资的合理性和效益。其次,土地资源及环境因素也对高速公路发展产生了影响。高速公路的建设需要大量土地资源,并且可能对生态环境造成一定的冲击。为了保护土地资源和生态环境,在一些区域,特别是生态敏感区域,高速公路的建设受到了限制或者审批较为谨慎,使得高速公路的增量减少。此外,经济发展形势也是影响投资增速的因素之一。近年来,当前经济增速放缓,对交通需求的增长也有所减缓,这使得相关投资的优先级发生了变化。政府在决策上更加注重平衡经济发展和投资成本之间的关系,相对减少了对道路运输方面的投资。最后,可行性和盈利能力的考虑也影响了高速公路项目的增量。在一些地区和路段,已有的高速公路运营压力较大,运输需求相对饱和,新增的高速公路无法实现较快的回报。因此,政府更加注重提升现有公路的服务水平和效率,而相对减少了新建高速公路项目的投资。整体预计,四季度高速公路方面的基建需求,仍然保持低速状态,钢绞线市场的需求量仍将保持萎靡。

图4:全国新增高速公路通车里程(单位:公里、%)

数据来源:钢联数据

四、四季度钢绞线行业未来展望

今年以来,全国钢绞线生产企业过半数处于亏损状态。主要原因是上半年市场价格快速下跌,需求滞后导致各企业春节后都保持了较大库存,使得整个行业亏损严重。下半年以来,市场价格保持窄幅震荡运行,各企业通过保持低库存、低产量和高周转来降低市场冲击风险,市场行情表现较差。

当前市场的利多方面包括:一是钢绞线库存和产量均处于历史低位,使得价格下跌空间有限;二是原材料价格上涨和挺价使得钢绞线生产成本增加,商家有明显挺价意愿;三是临近年末,各钢厂的平控指标均压力较大,预计11月之后各厂家的检修计划将增多,原料给将出现紧张情况。尽管下游基建需求依然疲软,新开工项目较少,但对比三季度而言,整体四季度的需求仍然存在一定的韧性,需求有一定的支撑性,这也是目前钢绞线市场的一大利多因素。

综合来看,预计2023年四季度钢绞线市场行情表现仍然保持区间震荡运行,上涨压力较大,但随着成本的支撑下行空间也有限。

24小时热点