Mysteel:2023年基建用钢用量环比小幅增长——基建用钢增量难以替代地产用钢下滑

【核心观点】

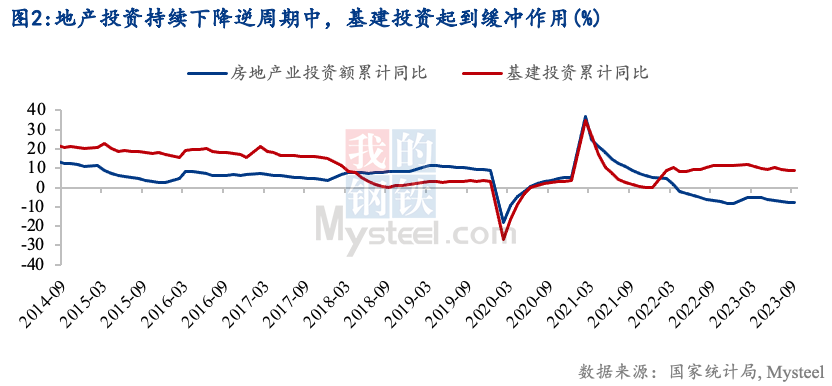

2022年以来,地产作为钢材消费最主要下游目前正进入下行区间,市场对基建用钢增长寄于厚望。本文通过建模分析并推演基建投资具体能够带动的用钢量增长。

根据本文计算模型及钢联数据,2022年前三季度基建主要用钢领域可直接拉动用钢需求约为1.05亿吨;2023年前三季度基建主要用钢领域可直接拉动约1.17亿吨钢材消费,同比增长近11.6%。据Mysteel测算,2022年前三季度全国粗钢表观消费约7.31亿吨(2023年同期7.5亿吨)。从占比上看,2022年前三季度基建在钢铁总消费量中占比约为14.35%。2023年前三季度基建在钢铁总消费量中的占比约为15.6%。

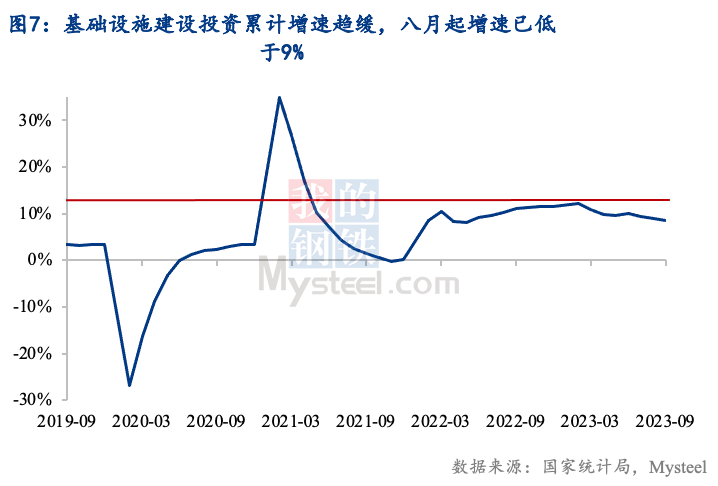

通过钢材消费绝对量及在总钢铁需求占比的增长可以直观观察出今年地产下行后,基建用钢增长确实弥补了一部分地产用钢需求,但难以完全替代。同时,需注意基建投资增速在2023年下半年已开始趋缓(当基建投资增速达9%以上才对钢材下游需求有较明显的拉动作用),四季度基建钢材消费量增长可能会由于叠加十月底财政发力有边际好转,但长期来看其上升动能不足,对于今年年末钢材需求的溢出效应仍然有限。

【正文】

基建将接力部分地产用钢下游需求,但难以完全替代

地产、基建、制造业作为中国钢铁需求的三大支柱行业,其中地产是钢材消费最主要下游,占比约为总消费量的35%-40%(根据中钢协数据测算)。而除了对钢材的直接使用外,房地产使用建设所用的工程机械以及竣工后对家电的采购也间接起到了拉动钢材消费的作用。地产景气度与用钢需求高度相关,对其影响较大。

但即使今年九月起政策端已经宽松了地产需求,目前“房地产市场供求关系已经发生深刻变化”(原话引自央行货币政策司司长邹澜),房地产市场也由长期过热阶段转向缓慢出清阶段。现在中国经济处于对地产去依赖化阶段,因此钢材消费的支撑重心也在发生转移。

目前基础设施建设是我国建筑行业除房地产以外的钢材消费的另一支柱,与传统制造业相比,基建具有政府直接可控、政策传导通畅、短期直接提升经济指标等优点,逐步成为政府稳增长、逆周期调控的重要着力点。因此,未来一部分钢材消费将向基建用钢转移,以弥补一部分地产用钢的下滑。

本文通过基建投资的一致指标分析拆解基建投资如何传导到钢材需求并推演其具体带动的钢材消费量。

基建定义以及基建投资中钢材消费领域拆解

根据中央人民政府网定义,中国基础产业和基础设施包括农业、能源工业、基础原材料工业、交通运输业、邮电通信业、水利环境、公共设施管理业、教育文化卫生体育事业等。其中涉及钢材消费的领域可以将基建及其用钢应用场景分成三类(如表1):

表1:基础设施建设中涉及钢材消费领域

领域 |

行业 |

涉及大量用钢的分项 |

交通建设 |

交通运输、仓储和邮政业 |

铁路运输业 |

道路运输业 |

||

能源建设 |

电力、热力、燃气及水的生产和供应业 |

电力、热力生产和供应业 |

水利建设 |

水利、环境和公共设施管理业 |

水利管理业 |

数据来源:Mysteel整理

(一)交通建设领域:

交通建设领域主要涉及由铁路、公路等组成的综合交通运输网络建设的交通运输业。其中分为铁路建设和公路建设两大分项。

1. 铁路建设用钢需求推演

铁路建设用钢场景覆盖新建铁路、旧铁路的维修及改选、铁路桥梁建设及机车、车辆制造维修等;包括线路用钢(钢筋、螺纹钢筋等)、轨道用钢以及桥梁用钢(各类型钢、桥梁板)等。

以铁路投资用钢模型测算:铁路建设用钢/铁路运输业固定资产投资规模=0.33,即每增加1亿元的铁路运输业固定资产投资,铁路建设的直接钢材消费量约为3300吨。从占比来看,在2008年首次基建发力后,铁路投资占比达到顶峰,随后便不断下降,逐渐保持在5%。2018年统计局不再公布具体投资额后,据Mysteel推演,目前铁路投资在基建投资中占比约在3.8%左右。占比下行的原因可能是近年部分地区铁路建设已经逐渐饱和,铁路建设边际收益下降,抑制了政府在铁路建设中的投资意愿。

2022年铁路运输业年度投资额约在7420亿元左右,根据以上模型测算2022年铁路建设可直接拉动约2448.6万吨钢材消费。2023年1-9月铁路运输业累计投资额约为6122.8亿元,因此2023年前三季度铁路建设可直接拉动约2020.5万吨钢材消费。

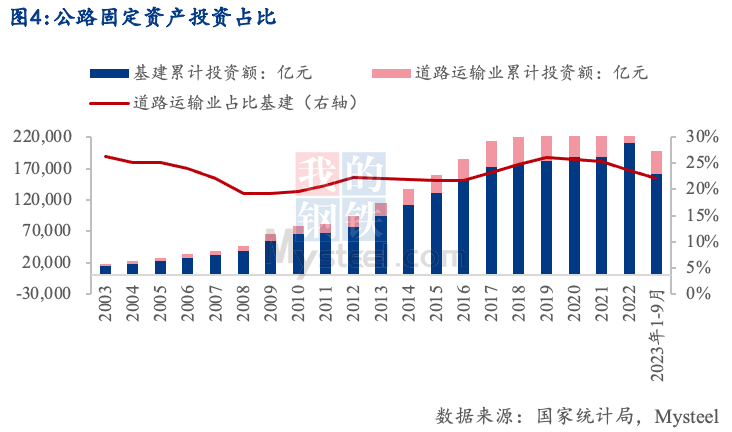

2. 公路建设用钢需求推演

公路建设用钢场景覆盖高速公路建设、一、二级公路建设、桥梁建设、涵洞支撑及其他路网建设,其中高速公路建设用钢为主。

目前,我国每公里高速公路耗钢量约为400-500吨,以中间值450吨测算。公路投资用钢模型为:公路建设用钢/公路运输业固定资产投资规模=0.16,即每增加1亿元的公路运输业固定资产投资,公路建设的直接钢材消费增加额约为1600吨。从占比来看,公路建设的固定资产投资占比近年来较为稳定,基本保持在20%左右。

2022年公路运输业年度投资额约在49577亿元左右,根据以上模型测算2022年公路建设可直接拉动约7932.3万吨钢材消费。2023年1-9月公路运输业累计投资额约为35911亿元,因此2023年前三季度公路建设可直接拉动约5745.8万吨钢材消费。

(二)能源建设领域:

能源建设涵盖石油勘探开发,发电站建设,原油、天然气运输工程如西气东输工程等的电力、热力、燃气生产和供应业。以电力、热力的生产和供应数据为基础可得出能源投资用钢模型:能源建设用钢/电力、热力的生产和供应业固定资产投资规模=0.14,即每增加1亿元的电、热力生产和供应业固定资产投资,能源建设的直接钢材消费额则约为1400吨。从占比来看,电力、热力能源建设的固定资产投资经历了一个稳步降低,但近年又开始逐步升高的过程,于2017年逐步稳定在13%左右。

2022年电力、热力的生产和供应业年度投资额约在28972亿元左右,根据以上模型测算2022年能源建设可直接拉动约4056万吨钢材消费。2023年1-9月电力、热力的生产和供应业累计投资额约为24878亿元,因此2023年前三季度能源建设可直接拉动约3483万吨钢材消费。

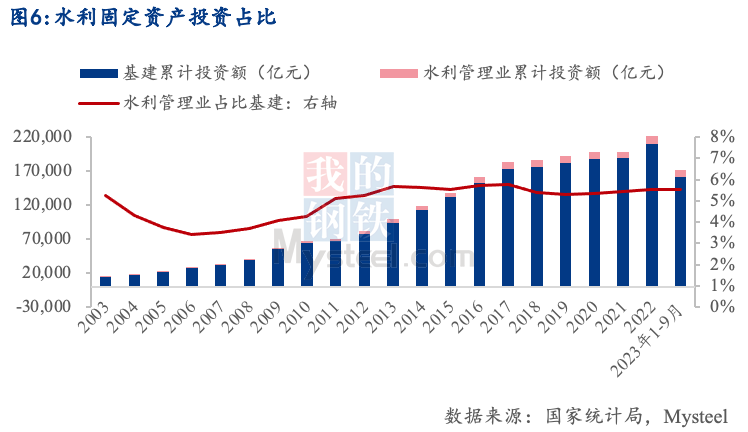

(三)水利建设领域:

水利建设领域涵盖水库、堤防、灌区建设、水利工程项目如:南水北调工程等的水利管理业。以水利投资用钢模型测算:水利建设用钢/水利管理业固定资产投资规模=0.05,即每增加1亿元的水利固定资产投资,则水利建设的直接钢材消费量约为500吨。从占比来看,水利建设的固定资产投资近十年来都稳定在5%左右。

2022年水利管理业年度投资额约在11620.5亿元左右,根据以上模型测算2022年水利建设可直接拉动约581万吨钢材消费。2023年1-9月水利管理业累计投资额约为9003亿元,因此2023年前三季度水利建设可直接拉动约450万吨钢材消费。

总的来说,2022年前三季度基建可拉动的直接用钢需求约为1.05亿吨(10486万吨),2023年前三季度基建主要用钢领域可直接拉动约1.17亿吨(11699万吨)钢材消费,同比增长近11.6%。

2022年基建直接拉动约1.5亿吨钢材消费,根据Mysteel统计数据,2022年全国粗钢表观消费约9.79亿吨(预计2023年总消费9.75亿吨)。因此2022年基础设施建设在钢铁总消费量中的占比约为15.3%。2022年前三季度基建直接拉动钢材消费占比约14.4%。

2023年前三季度全国粗钢表观消费约7.5亿吨,2023年前三季度基建在钢铁总消费量中的占比已经达为15.6%。

总结及年末展望

通过基建直接拉动钢材消费的绝对量以及基建占比总钢铁需求上的增长可以直观观察出地产下行后,基建用钢增长弥补了一部分地产用钢需求,但是难以完全替代。今年基建用钢在钢铁总消费中继续稳定发力,但需注意基建投资增速从今年下半年起已开始趋缓(当基建投资增速达9%以上才对钢材下游需求有较明显的拉动作用);今年前三季度专项债发行进度已达91%,专项债基本发行完毕;基建投资增速或继续走低,年末基建钢材消费量增长动力可能有所不足。

近期,支持地方财政政策利好频繁释放,与基建直接相关的无疑是将于四季度增发2023年国债10000亿元用于灾后重建、工程治理等基础设施建设中,今年拟使用5000亿元,剩余部分结转明年使用。今年增发的5000亿元国债直接灾后重建与水利基建,为市场带来了极大的信心提振。但根据水利投资用钢模型测算,5000亿特别国债全部用于水利建设,也仅能拉动250万吨钢材需求。与基建直接拉动钢材总量来说占比不大。四季度基建钢材消费量增长可能会由于叠加十月底财政发力有边际好转,但长期来看其上升动能不足,对于今年年末钢材需求的溢出效应仍然有限。

黑色产业研究服务部原创

24小时热点