Mysteel:机械原材料周报(6.26-6.30)

核心观点:30日国内钢材指数(Myspic)综合指数报收143.45点,周环比上涨0.72%。供应方面,本周五大钢材品种供应940.74万吨,增量7.15万吨,增幅0.8%。库存方面,本周五大钢材总库存1580.76万吨,周环比增库36.22万吨,增幅2.3%。消费方面,本周五大品种周消费量降幅6.3%;铜市方面,上周电解铜价格震荡下行,市场交投氛围偏谨慎;铝市方面上周国内现货铝价震荡走弱,市场情绪较差,持货商年中加强出货力度,积极甩货变现,市场流通货源宽松,报价一路下调,需求方逢低按需采购为主。

从基本面表现来看,供应方面,整体水平将维持少量回升趋势,但回升幅度或低于预期,原因不仅在于企业成本压力受原料提涨而逐步抬升,也在于板材类企业7月开始陆续检修;库存方面,淡季被动累库规律大概率不变,库存拐点在上周已有显现,伴随高温多雨和需求释放不足,累库幅度或将逐步扩张。综合来看,因复产利好原料,原料领涨后带动成材,使得期货整体表现相对较好,预期偏高。但实际现货跟涨幅度不高,且成交水平未有明显回升,因而短期内现货虽有上涨表现,但涨幅有限,上限略有承压。

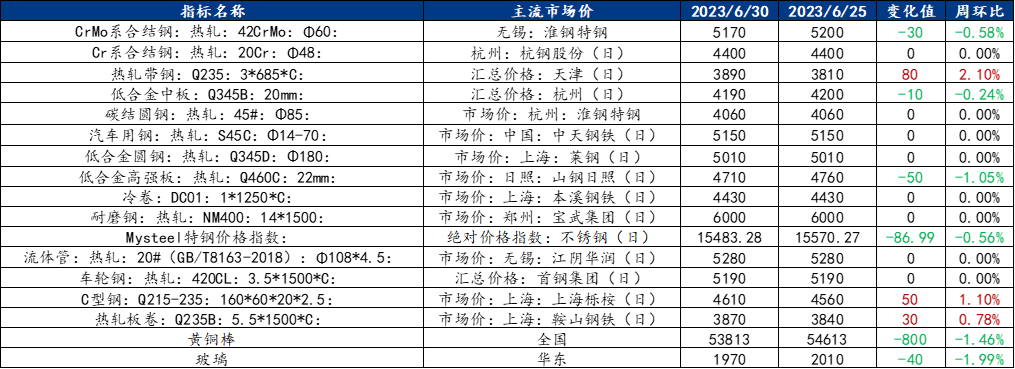

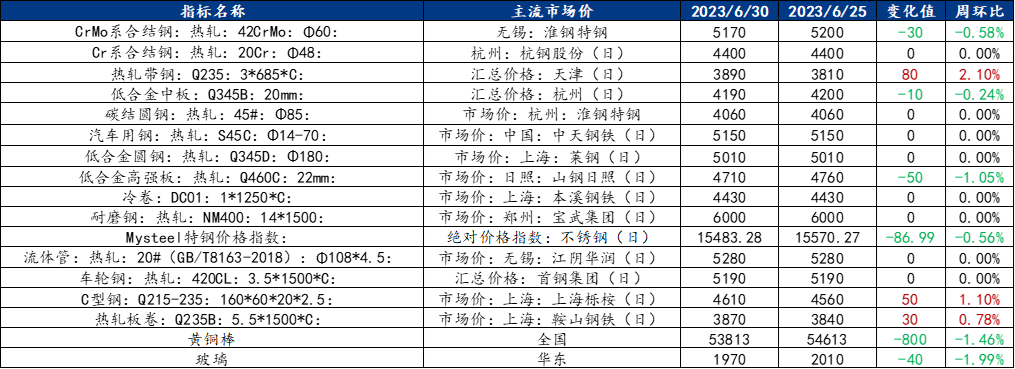

一、原材料品种价格监测

截止2023年6月30日,各原材料当日即时价格以及价格周环比情况如下:

二、机械行业原材料基本面分析——钢材篇

主要内容摘要①——中厚板:上周中板价格小幅上涨预计本周价格将稳中趋强运行

供应方面,本周中厚板产量156.74万吨,周环比增加0.77万吨;库存方面,钢厂库存77.72万吨,较上周增加1.2万吨,社会库存106.07万吨,较上周减少0.08万吨,总库存183.79万吨,较上周减少1.12万吨。供应方面,利润修复后钢企的生产积极性有所恢复。但随着高温多雨季深入,淡季效应将限制下游施工,终端需求难有明显的放量将在一定程度上压制钢厂生产动力。流通方面,上个月贸易商在月初操作上以降库出货为主,手里资源处于低位,月末涨价导致没有吃到更多利润。本月初商家在出货节奏上有所谨慎,出够涨价的情况居多,故对价格有一定的支撑。政策面依旧有向好刺激投机需求上升,从而带动现货市场震荡趋强,实现淡季不淡预期,预计本周中厚板市场稳中趋强运行。

主要内容摘要②——热轧:热轧供需矛盾快速累积价格上涨成交较为乏力

从各区域的库存数据看,跌幅最大的区域是华中地区,较上周下跌0.3万吨,增幅最大的区域是西南区域,较上上周上升2.23万吨。近期市场供需压力有所体现,社会库存总累加量有一定回升,市场消费继续维持刚需采购。随着汇率的贬值对于原料成本反而起到支撑,就从本周热轧供应端看,利润尚存,产量继续回升,因此短期厂家转移至社库的压力会逐步增加。就供需矛盾继续累积的情况下,本周震荡的格局仍会继续存在。

主要内容摘要③——型钢:淡季之下需求难有亮点,预计本周型钢价格弱稳运行

上周型钢价格趋强运行。需求方面:从盘面来看,上周期螺呈现震荡上行趋势,一定程度上提振了市场信心,整体出货向好,唐山调坯厂27日成交约15万吨,突破6月以来新高;综合来看,当前南方已经迎来雨季,北方高温天气对施工的影响也较为明显,需求近期可能难有亮点。大家在高预期弱现实的局势下逐渐回归理性,库存和采购均维持在低位水平,刺激性政策的具体落实进度有待考证,短期来看,对现货价格支撑力度不大。预计本周型钢价格或将弱稳运行。

三、机械行业原材料基本面分析——有色篇

主要内容摘要④——铜:上周电解铜价格震荡下行,预计本周价格将震荡走强

上周电解铜价格震荡下行,市场交投氛围偏谨慎。从宏观上看,目前海内外市场预期、节奏并不一致,美联储加息预期在本周再度被强化,海外市场的经济衰退预期依然存在。基本面方面,国内库存受需求减弱以及到货增加带动而提升,但绝对的库存依然处于低位水准,不论是现货升水还是海内外市场的back结构都有所体现,因此短期的铜供应偏紧的表现及预期尚在延续。恰逢市场进入下半年交易时段,随着市场利空情绪逐步被消化以及国内市场下游的恢复、现货市场交易表现的回升,铜价可能会再度回归上行轨道,且现货升水可能会再度走高,预计运行区间在66800-68800元/吨。

四、机械行业动态热点信息一览

1.专家预计2024-2025年国内工程机械市场有望迎新一轮更新周期

今年以来,随着原材料、运费价格压力减弱,企业的利润率开启了修复过程。资料显示,2023年第一季度,三一重工、徐工机械、中联重科毛利率同比提升5%、7%、6%,利润率修复趋势有望延续,业绩有望触底回暖。

对此,专家认为,受钢材、海运费价格高企及规模效应下降等影响,2022年工程机械企业利润率大幅下滑,2023年上述因素压力减弱,预计利润率开启修复过程。2022年主要企业净利率仅5%左右,基于当前钢材价格水平,预计2023年主要企业有望提升约3个点,带来利润端50%以上增长弹性。

此外,按照七至八年更新周期,2024-2025年内销工程机械市场有望迎新一轮更新周期,工程机械有望困境反转。

机械行业原材料周报即将上新,欢迎各位行业伙伴随时联系我,或添加企业微信交流。感谢阅读!

24小时热点